Содержание

Законы № 176-ФЗ от 12.07.2924 и № 259-ФЗ от 08.08.2024 внесли множество поправок в налоговую систему. По сути, она подверглась серьезному реформированию. Новшества заработают уже с 2025 года, так что времени на подготовку все меньше. В этой статье мы собрали самые значимые изменения по основным налогам.

Упрощенная система

В первую очередь расскажем об упрощенке, ведь этот режим изменится сильнее других. Есть и негативные изменения, но начнем с позитива.

Больше организаций смогут перейти на УСН

Планка для перехода на УСН для организаций снизилась более чем в два раза: теперь подать уведомление о применении упрощенного режима со следующего года можно при доходе до 337,5 млн рублей. Доход берется за 9 месяцев текущего года – того, в котором подается уведомление. Прежний порог для перехода – 149,51 млн рублей.

Обратите внимание, что новшество уже заработало: в действующей редакции п. 2 ст. 346.12 НК РФ фигурирует новый лимит. Это значит, что перейти на УСН в 2025 году смогут организации, которые за 9 месяцев 2024 года получили доход до 337,5 млн рублей.

Если сложилось так, что в 2024 году бизнес «слетел» с УСН из-за превышения лимита по доходам, нужно оценить этот показатель за январь-сентябрь. Если получилось не более 337,5 млн рублей, то применять УСН с 2025 года будет можно снова. Надо лишь заявить об этом, подав до 31 декабря уведомление по форме № 26.2-1.

Больше компаний смогут работать на УСН

Значительно повысился лимит для возможности применять упрощенный режим. В 2024 году УСН применяли компании с годовым доходом до 265,8 млн рублей. В 2025 году порог дохода поднимется до 450 млн рублей. Численность работников сохранится на уровне 130 человек.

Критерий остаточной стоимости основных средств также пересмотрен – с 2025 года он составит 200 млн рублей вместо прежних 150 млн. При этом отечественное высокотехнологичное оборудование из специального перечня не будет учитываться в этой сумме.

Примечание. Чтобы оставаться на УСН, лимит стоимости ОС должны отслеживать и организации, и ИП.

Ограничения УСН |

2024 год |

2025 год |

|---|---|---|

|

Доход за год |

199,35 млн рублей для ставок 6% и 15%;

265,8 млн рублей для ставок 8% и 20% |

450 млн рублей |

|

Численность работников |

До 100 человек для ставок 6% и 15%;

До 130 человек для ставок 8% и 20% |

До 130 человек |

|

Остаточная стоимость ОС |

150 млн рублей |

200 млн рублей |

Не нужно будет применять ставки 8% и 20%

Система ставок УСН станет проще – повышенные 8% и 20% будут упразднены. Останутся только базовые ставки: 6% на УСН Доходы и 15% на УСН Доходы минус расходы. При этом регионы сохранят право снижать их до 1% и 5% соответственно.

Изменения для ИП на УСН Доходы минус расходы

Индивидуальные предприниматели на расходной УСН получат возможность включать в расходы всю сумму страховых взносов, подлежащих уплате за текущий год, до их фактического перечисления. При этом подлежащими уплате за текущий год будут считаться суммы, зафиксированные в НК РФ, а также взносы в размере 1% с дохода свыше 300 тыс. рублей.

Еще два правила, уточняющих новый порядок учета взносов ИП:

- Если крайний срок уплаты страховых отчислений переносится на январь следующего года из-за выходных, они все равно относятся к тому налоговому периоду, за который начислены.

- Задолженность ИП по взносам, погашенная после 1 января 2025 года, может быть учтена им в расходах при расчете налога при УСН за 2025-2027 годы.

Налоговые каникулы для ИП

На 2025-2026 годы продлено право регионов РФ вводить налоговые каникулы для предпринимателей на УСН. Как и прежде, они будут распространяться на ИП, которые:

- зарегистрированы после вступления в силу закона субъекта РФ о вводе каникул;

- ведут деятельность в области производства, науки или в социальной сфере, занимаются предоставлением мест для временного проживания либо оказанием бытовых услуг населению.

Бизнес на УСН станет плательщиком НДС

А теперь о негативном. Одним из существенных преимуществ упрощенной системы считалось отсутствие необходимости платить НДС, но субъекты на УСН с высоким доходом вскоре его лишатся.

С 2025 года все организации и ИП, применяющие упрощенный режим, станут плательщиками НДС. С важной оговоркой: для новых субъектов бизнеса и тех, чей годовой доход не превышает 60 млн рублей, будет действовать автоматическое освобождение от этого налога. Это значит, что им не придется считать и платить НДС, а также подавать нулевую отчетность. Кроме того, при освобождении от уплаты налога надо будет выставлять счета-фактуры с пометкой «Без налога» и вести книги продаж.

При превышении порога дохода в 60 млн рублей компания начнет платить НДС с начала следующего месяца. У плательщиков появится выбор:

- либо стандартная ставка 20% (по некоторым товарам – 10%) с возможностью вычета входного НДС;

- либо пониженная ставка 5% (7% при доходе свыше 250 млн рублей) без права на вычет.

Важно: выбранный вариант будет действовать в течение 12-ти кварталов подряд (3-х лет).

Более подробно о новых лимитах для упрощенки, а также про НДС на УСН, читайте в этой статье.

ОСНО: налог на прибыль организаций

Юрлица, применяющие основную налоговую систему, будут с 2025 года платить больше налога на прибыль, поскольку основная ставка вырастет до 25%.

|

Период |

Основная ставка налога на прибыль |

||

|---|---|---|---|

|

федеральная часть |

региональная часть |

суммарная ставка |

|

2017-2024 |

3% |

17% |

20% |

2025-2030 |

8% |

17% |

25% |

2031 и далее |

7% |

18% |

25% |

Для аккредитованных компаний из сферы информационных технологий налоговая ставка поднимется с нуля до 5% за счет увеличения федеральной составляющей.

Но будут и позитивные изменения для организаций, в частности:

- Инвестиционный налоговый вычет. Он будет распространяться на затраты, связанные с приобретением, созданием или модернизацией ОС и НМА. Вычет позволит компаниям уменьшить федеральную часть налога. Параллельно с этим, региональный налоговый вычет, ранее введенный как временная мера, становится постоянным. Однако применение обоих вычетов к одному и тому же объекту не допускается.

- Увеличение коэффициента для учета отдельных расходов. В целях расчета налога на прибыль некоторые расходы, связанные с формированием стоимости ОС и НМА, а также на НИОКР из специального перечня, направленных на создание НМА, умножаются на коэффициент. С 2025 года он вырастет с 1,5 до 2. Это приведет к снижению налогооблагаемой базы для инвестирующих в указанные объекты компаний.

- Право регионов на понижение ставки налога для МТК. Субъекты РФ своими законами смогут вводить пониженные ставки налога на прибыль для малых технологических компаний, включенных в специальный реестр. Это может стать дополнительным стимулом для развития высокотехнологичных стартапов.

Обо всех изменениях налога на прибыль организаций более подробно мы рассказали в этой статье.

Налог на доходы физлиц

Изменения затрагивают:

- Доходы работников, исполнителей на договорах ГПХ и ИП на ОСНО. Эти доходы относятся к основной налоговой базе.

- Доходы владельцев долей в коммерческих организациях. Эти доходы не входят в основную базу, но правила для них также поменялись.

Изменения для основной базы

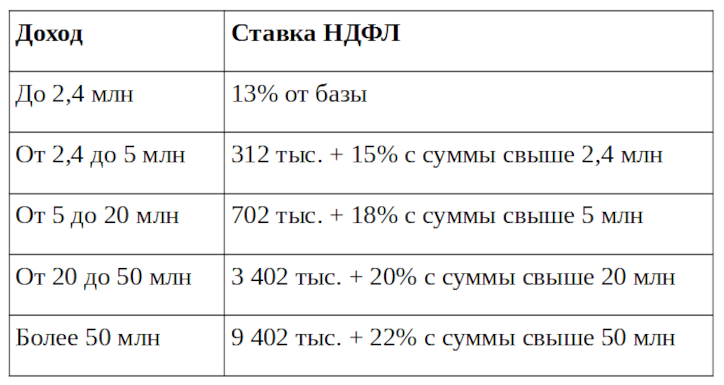

Ключевое нововведение – внедрение прогрессивной шкалы, которая приведет к повышению налоговой нагрузки на физлиц с доходами свыше 2,4 млн рублей в год или 200 тыс. рублей в месяц.

Ставка НДФЛ для основной базы с 2025 года

Что важно для работодателей:

- По указанной шкале будут облагаться выплаты работникам и исполнителям на договорах ГПХ, как резидентам, так и нерезидентам (в т. ч. на удаленке).

- Сделано исключение для районов Крайнего Севера и приравненных к ним территорий. Для них сохраняется прежняя ставка – 13% с дохода до 5 млн рублей и 15% с суммы, превышающей этот порог.

- Предоставлять стандартные вычеты на детей нужно будет до тех пор, пока выплата работнику с начала года не превысит 450 000 рублей (сейчас 350 000 рублей). Вычет на второго ребенка повысится до 2 800 рублей, а на третьего и последующих детей – до 6 000 рублей. Для опекунов и приемных родителей детей-инвалидов вычет достигнет 12 000 рублей.

- Для стандартного вычета с работника не нужно будет брать заявление – достаточно того, что у компании есть информация о его детях. Однако он должен будет своевременно информировать работодателя об изменениях в семейном положении.

- Вводится новый вычет в размере 18 000 рублей за успешную сдачу нормативов ГТО в год прохождения диспансеризации.

- В целом считать НДФЛ будет сложнее, а чистый доход высокооплачиваемых сотрудников уменьшится.

Что важно для ИП на ОСНО:

- Изменения по НДФЛ, включая новую шкалу ставок, применяются и к доходам ИП. Таким образом, если облагаемая этим налогом прибыль предпринимателя превышает 2,4 млн рублей в год, с 2025 года он будет платить больше налога.

- Авансы ИП по НДФЛ за себя нужно будет платить до 28 числа, а не до 25, как в 2024 году. То есть списываться с ЕНС суммы авансов будут 28 апреля, 28 июля и 28 октября. Годовой налог, как и до изменений, перечисляется до 15 июля следующего года.

Изменения для владельцев долей в ООО

Указанная выше шкала не применяется при расчете НДФЛ с дивидендов и дохода, полученного от продажи доли в ООО. Такой доход нужно будет облагать по ставке 13% до достижения 2,4 млн рублей и по ставке 15% — сверх этой суммы.

Такая же ставка будет применяться к доходам, связанным с инвестированием, в том числе от дохода по акциям, а также от продажи недвижимости. Но смешивать все не нужно — база по доходам от участия в ООО будет считаться отдельно.

Нужно будет платить НДФЛ с действительной стоимости доли, полученной при выходе участника из ООО, даже если он владел ею более 5 лет. Но не со всей полученной суммы, а свыше 50 млн рублей. Если для приобретения этой доли были понесены расходы, их можно будет учесть сразу при расчете налога. До изменений с дохода от продажи доли, которой физлицо владело более 5 лет, НДФЛ не взимался.

Если покупатель доли в ООО заплатил за нее цену ниже рыночной, то разница будет считаться материальной выгодой, и с нее нужно будет заплатить налог.

Обратите внимание: с 2025 года считать НДФЛ работника-учредителя, если он получает и зарплату, и дивиденды, с этих выплат нужно будет по разным шкалам.

Подробнее о новшествах по НДФЛ читайте в этой статье (ссылку на НДФЛ 2025)

Страховые взносы работодателя

В этой части изменение позитивное – льготные тарифы взносов будут применять больше компаний. Ставку 7,6% распространят на бизнес, который одновременно:

- входит в реестр МСП;

- относится к обрабатывающему производству по основному ОКВЭД (список кодов утвердит Правительство, но в него не попадет производство напитков, табачных изделий, кокса, нефтепродуктов, а также металлургическое производство);

- получил не менее 70% дохода в общем его объеме от основной деятельности.

Льготная ставка будет работать так:

- для ежемесячной выплаты в пределах МРОТ — тариф 30%;

- свыше МРОТ — 7,6%.

При нарушении условий для применения льготной ставки право на нее будет считаться утраченным с начала того периода, в котором это произошло.

Страховые взносы предпринимателя

Утверждены суммы взносов ИП за себя на ближайшие годы.

Вид страховых отчислений ИП |

2025 |

2026 |

2027 |

|---|---|---|---|

Минимальный взнос, руб. |

53 658 |

57 390 |

61 154 |

Лимит взноса на ОПС, руб. |

300 888 |

321 818 |

342 923 |

Что еще изменится

Изменения коснулись не только упомянутых налогов. Другие важные для бизнеса новшества мы собрали в таблице.

Новшество |

Описание |

|---|---|

|

|

|

|

|

Появится возможность освободиться от доначислений и штрафов за дробление в 2022-2024, начисленных по итогам выездной проверки, если добровольно отказаться от схемы дробления в 2025-2026 |

|

|

Туристический налог |

Налог смогут вводить муниципальные власти для владельцев мест временного размещения. Параметры: ежеквартальная уплата, максимальная ставка в 2025 году — 1%, минимальная сумма — 100 рублей в сутки |

|

Единая упрощенная декларация (вместо некоторых нулевых отчетов при отсутствии деятельности) |

ЕУД нужно будет подавать реже:

Нельзя будет ликвидировать организацию, пока идет камеральная проверка ЕУД |

|

ЭДО с ФНС |

С 5 февраля 2025 года отменяются квитанции о приеме. Электронное требование или уведомление ФНС будет автоматически признаваться полученным на 6-й день после отправки. Дату отправки фиксирует оператор ЭДО |

Мы рассказали о наиболее значимых изменениях в налоговой сфере. Общий вывод: налоги в 2025 году вырастут, хотя самый малый бизнес с небольшими доходами это затронет в меньшей степени. А еще очевидно, что налоговые правила усложняются. Бизнесу нужно тщательнее выбирать режим для своей деятельности, а в случае с УСН – еще и его параметры.