Содержание

В этой статье мы рассмотрим заполнение строки 101 из разделов 1.1 и 1.2 декларации по УСН. В инструкции, которая прилагается к декларации, этому моменту уделено недостаточно внимания. В результате у предпринимателей возникают вопросы по заполнению строки 101. Попробуем в них разобраться.

Для кого предназначено поле 101

С 2022 года в разделах 1.1 и 1.2 декларации по УСН есть строка 101. В форме, которую нужно использовать для отчетности в 2024 году (из приказа ФНС от 25.12.2020 № ЕД-7-3/958@), она также имеется. Порядок заполнения требует, чтобы в ней была отражена сумма налога, уплаченная в связи с применением патентной системы налогообложения и подлежащая зачёту в соответствии с пунктом 7 статьи 346.45 Налогового кодекса.

Указанная норма НК РФ содержит положения, которыми должны руководствоваться индивидуальные предприниматели, утратившие право на применение ПСН. Эту систему, как известно, можно совмещать с упрощенной, и многие ИП этой возможностью успешно пользуются.

Но есть определенные ограничения. Так, право на ПСН может быть утрачено по ряду причин:

- Если доход ИП с начала года превысил порог в 60 млн рублей. Причем при совмещении ПСН и УСН считается совокупный доход по обеим системам. Например, если ИП получил от патентной деятельности 20 млн рублей, а от упрощенной – 41 млн, то общий доход составит 61 млн рублей. В таком случае лимит, установленный для совмещения двух режимов, будет считаться превышенным.

- Если средняя численность наемных работников в отчетном периоде превысила 15 человек. Имеются в виду работники, занятые в деятельности на ПСН. Например, если у ИП 5 человек работает в рамках УСН и 11 – в рамках ПСН, то этот лимит не превышен. А вот если он наймет еще 5 работников по направлению, в отношении которого куплен патент, то произойдет превышение допустимого порога численности.

- Если предприниматель нарушил определенные условия, связанные с масштабом бизнеса. Например, переехал в магазин площадью более 150 кв. метром.

- Если ИП нарушил ограничения по деятельности. Например, вступил в договор простого товарищества или, имея патент на розничную торговлю, стал продавать в магазине некоторые маркированные товары (обувь, лекарства, меховые изделия).

Во всех этих случаях, а также в некоторых иных, ИП теряет право на ПСН. Говорят также, что он «слетел» с патента. Тогда, если ранее предприниматель уведомлял ИФНС о применении УСН, он оказывается на этом режиме. Теперь нужно пересчитать налоги по правилам упрощенной системы с начала налогового периода.

Именно такие предприниматели и должны заполнять строку 101 в декларации по УСН. Другие ИП показатели в этом поле не отражают, поскольку их нет. Организации же вообще не вправе применять ПСН, поэтому тоже игнорируют эту строку.

Какую сумму отразить в декларации

Согласно правилу, указанному в абзаце 2 пункта 7 статьи 345.46 НК РФ, при «слете» с ПСН на упрощенную систему сумма налога по УСН уменьшается на сумму налога, уплаченного в связи с применением патентной системы налогообложения:

Налог при УСН к уплате = Налог при УСН исчисленный – Оплаченная стоимость патента

В данной формуле под оплаченной стоимостью патента надо понимать сумму, которая была фактически переведена предпринимателем в бюджет.

Если ИП применяет УСН Доходы, то под показателем «Налог УСН исчисленный» понимается сумма налога после уменьшения на страховые взносы.

Пример расчета и отражения суммы, подлежащей зачету

Поясним, как работает рассмотренное выше правило. Для этого приведем наглядный, хоть и весьма упрощенный, пример.

Исходные данные

ИП Крючкова И.М. из района Таганский города Москвы с 1 января по 30 июня вела деятельность на УСН Доходы и заработала 28 000 000 рублей. За первый квартал исчисленный налог составил 840 000 рублей, за полугодие – 1 680 000 рублей. Ежеквартально за себя и за своих работников ИП платит 500 000 рублей страховых взносов. С учетом вычета до 50% от налога, авансы по УСН составили: за 1 квартал – 420 000 рублей, за полгода – 840 000 рублей (доплата за второй квартал — 420 000 рублей).

В середине года ИП Крючкова решила перевести бизнес на ПСН, и с 1 июля по 31 декабря приобрела патент за 400 000 рублей. Взносы остались прежними.

За вторую половину года доход ИП составил 40 000 000 рублей. Лимит ПСН по сумме дохода в ноябре был превышен. К тому времени Крючкова уже перечислила за патент 200 000 рублей (полная стоимость снижена до 50% с учетом вычета страховых взносов). Бизнес «слетает» с ПСН с начала срока действия патента, то есть с 1 июля. Патент в таком случае полностью отменяется, как будто бы он и не был приобретен. А весь доход учитывается по правилам упрощенной системы.

Получается, что в нашем примере сумма, уплаченная в связи с применением патентной системы налогообложения, равна 200 000 рублей.

Расчет налога после утраты права на ПСН

Рассчитаем налог ИП за год с учетом дохода, который был получен во втором полугодии: (28 000 000 + 40 000 000) х 6% = 4 080 000 рублей.

Эту сумму можно уменьшить:

- На страховые взносы в размере 2 000 000 рублей (500 000×4 квартала). Поскольку 2 000 000 < 4 080 000 / 2, вычет за счет взносов принимаем полностью. Получаем налог, равный 4 080 000 – 2 000 000 = 2 080 000 рублей.

- На сумму, уплаченную в связи с применением ПСН, то есть на стоимость патента. Получаем, что годовой налог равен 2 080 000 – 200 000 = 1 880 000 рублей.

Теперь вспомним, что часть налога (840 000 рублей) уже уплачена в бюджет в виде авансов. Поэтому доплатить по итогам года ИП нужно лишь: 1 880 000 – 840 000 = 1 040 000 рублей.

Как отразить это в декларации

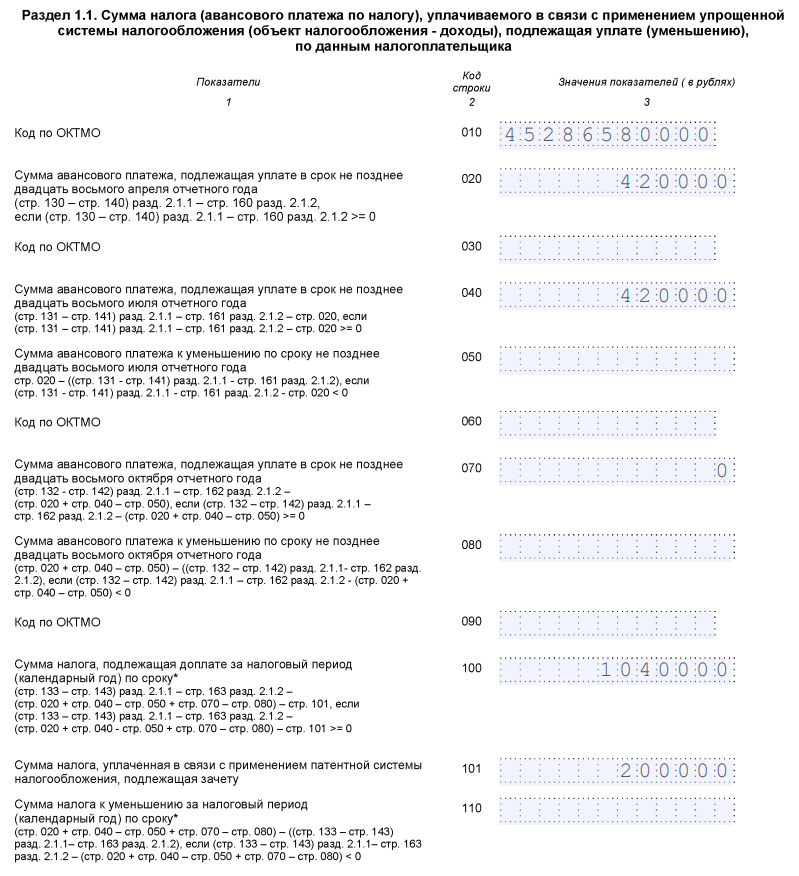

Показатели, которые ИП Крючковой следует отразить по строкам раздела 1.1 декларации по УСН, собраны в таблице.

Таблица. Заполнение раздела 1.1 декларации по УСН данными из примера (суммы указаны в рублях)

| Строка | Значение | Пояснение |

|---|---|---|

| 10 | 45286580000 | ОКТМО |

| 20 | 420 000 | Аванс по УСН за 1 квартал |

| 40 | 420 000 | Доплата аванса за 6 месяцев (840 000 – 420 000) |

| 70 | 0 | Аванс за июль-сентябрь платить не нужно, так как право на ПСН еще не было утрачено |

| 100 | 1 040 000 | Сумма налога к доплате за год с учетом уплаченных авансов и зачета стоимости патента |

| 101 | 200 000 | Сумма налога, которая уплачена в отчетном году в связи с применением патентной системы налогообложения и подлежащая зачету, в примере – 50% от стоимости патента |