Содержание

Многие индивидуальные предприниматели выбирают режим УСН Доходы. Его еще называют УСН 6 процентов – по названию стандартной налоговой ставки. В этой статье вы найдете бланк и образец декларации на УСН Доходы для ИП без работников.

Но сначала немного информации о том, как считают налог на упрощенной системе. Ведь без этих знаний будет трудно понять логику заполнения отчетности.

Как считают налог на УСН Доходы

Налоговый учет на этой системе налогообложения довольно простой, справиться с ним можно даже без бухгалтера.

Бухгалтерский учет ИП не ведут, но в течение года надо отражать полученные доходы в книге учета – КУДиР. Кроме того, в книге указывают страховые взносы, которые предприниматель платит за себя, а также за работников.

Наличие наемных сотрудников имеет большое значение для расчета налога на УСН Доходы. Причина в том, что никакие расходы на этом режиме не учитываются, но, когда налог уже исчислен, его можно уменьшить на взносы за самого ИП, которые нужно уплатить в том же году, и на взносы за работников, которые уже перечислены в бюджет с начала того же года. Как это выглядит на практике?

Предположим, предприниматель на УСН Доходы получил в течение года 2 000 000 рублей дохода. Эти доходы называются налоговой базой, и чтобы посчитать налог, их сумму надо умножить на его ставку. В большинстве случаев ставка составляет 6%, но в регионах по некоторым видам деятельности могут быть установлены сниженные ставки – до 1%.

В нашем примере ИП применял обычную ставку, поэтому налог для него рассчитывается так: 2 000 000 * 6% = 120 000 рублей.

Если у предпринимателя нет работников, он может уменьшать исчисленный налог на всю сумму взносов, которые ему полагается уплатить в бюджет. В 2025 году это как минимум 53 658 рублей. В нашем примере уменьшение налога будет выглядеть так: 120 000 – 53 658 = 66 342 рубля. Именно эту сумму, а не 120 000 рублей, ИП заплатит в бюджет.

Изменим пример: у этого предпринимателя есть работники. За год он перечислил на их страхование 500 000 рублей (дополнительно к своим взносам). Может показаться, что налога в этом случае вообще не будет, но все не так просто.

Если у предпринимателя на УСН Доходы есть работники, то он может уменьшать исчисленный налог за счет взносов не более, чем на 50%. То есть заплатить придется половину от исчисленного налога: 120 000 / 2 = 60 000 рублей. Указание на такой порядок уменьшения налога УСН Доходы есть в статье 346.21 НК РФ, и его надо учитывать при заполнении годовой декларации.

Бланк декларации по УСН за 2024 год

Для отчетности за 2024 год нужно использовать новую форму декларации по УСН, утвержденную приказом ФНС 02.10.2024 № ЕД-7-3/813@. Подробно о правилах ее заполнения читайте тут.

Скачать бланк новой декларации УСН для заполнения

ИП из примера, который мы рассмотрим дальше, отчитывается по объекту налогообложения «Доходы», торговый сбор не платил, целевое финансирование не получал. Поэтому для заполнения нам понадобятся только титульный лист, разделы 1.1. и 2.1.1.

Пример заполнения декларации УСН 6 процентов для ИП без работников

Как мы уже выяснили, наличие работников имеет большое значение для расчета налога на УСН Доходы. Когда их нет, ИП может снизить налог вплоть до нуля за счет собственных страховых взносов.

Для примера возьмем 2024 год. Пусть предприниматель в течение года получил такие доходы:

| Период | Доход за период | Доход с начала года |

| 1 квартал | 1000000 | 1000000 |

| 2 квартал | 1200000 | 2200000 |

| 3 квартал | 900000 | 3100000 |

| 4 квартал | 1100000 | 4200000 |

По правилам налогового учета на упрощенке доходы считаются нарастающим итогом с начала года, а отчетными периодами являются первый квартал, первое полугодие и девять месяцев. Налоговым периодом, за который происходит окончательный расчет налога, признается календарный год. С учетом этого, в декларации будут записаны суммы дохода из графы «Доход с начала года»

Исчисленные налоговые платежи (6% от доходов) тоже записываются нарастающим итогом с начала года:

- 1 квартал – 60 000 рублей (1 000 000 х 6%);

- полугодие – 132 000 рублей (2 200 000 х 6%);

- девять месяцев – 186 000 рублей (3 100 000 х 6%);

- налоговый период – 252 000 рублей (4 200 000 х 6%).

Кроме того, в течение года предприниматель должен внести за себя страховые взносы. Минимальная фиксированная сумма этих платежей в 2024 году составляла 49 500 рублей, но помимо этого нужно уплатить еще 1% с дохода выше 300 000 рублей.

Это означает, что ИП с доходом 4 200 000 рублей за 2024 год должен был перечислить за себя 49 500 + (4 200 000 – 300 000) * 1% = 88 500 рублей. При этом взносы в фиксированной сумме 49 500 рублей надо было перечислить в любое время до конца 2024 года, а дополнительный взнос (39 000 рублей) – не позднее 1 июля 2025 года. Однако по новым правилам (действуют с 2023 года) всю сумму взносов ИП за себя за 2024 год можно вычесть из налога 2024 года вне зависимости от даты уплаты взносов.

Получается, что платить авансы нужно было так:

- Авансовый платеж по УСН за первый квартал уменьшен за счет взносов до нуля, ведь 88 500 больше 60 000.

- Платеж за полугодие — 132 000 — 88 500 = 43 500 рублей.

- Платеж за 9 месяцев — 186 000 — 88 500 — 43 500 = 54 000 рублей.

- Оставшаяся часть налога в размере 66 000 рублей (252 000 — 88 500 — 43 500 — 54 000) должна быть уплачена до 28 апреля 2025 года.

С 2023 года изменился порядок сдачи отчетности и уплаты налога УСН, как и многих других. Перечислять налог нужно на единый налоговый счет. Организации сдают годовую декларацию по УСН не позже 25-го марта, а индивидуальные предприниматели – не позже 25-го апреля. Перечислять авансовые платежи по УСН нужно до 28 числа месяца, следующего за окончанием квартала. Годовой налог платиться в такие сроки: организации — до 28 марта, ИП — до 28 апреля следующего года.

Кроме размера дохода, для заполнения отчета нужно иметь следующие сведения:

- ИНН предпринимателя;

- код ИФНС, куда сдается декларация;

- код ОКТМО муниципального образования, где ИП стоит на учете.

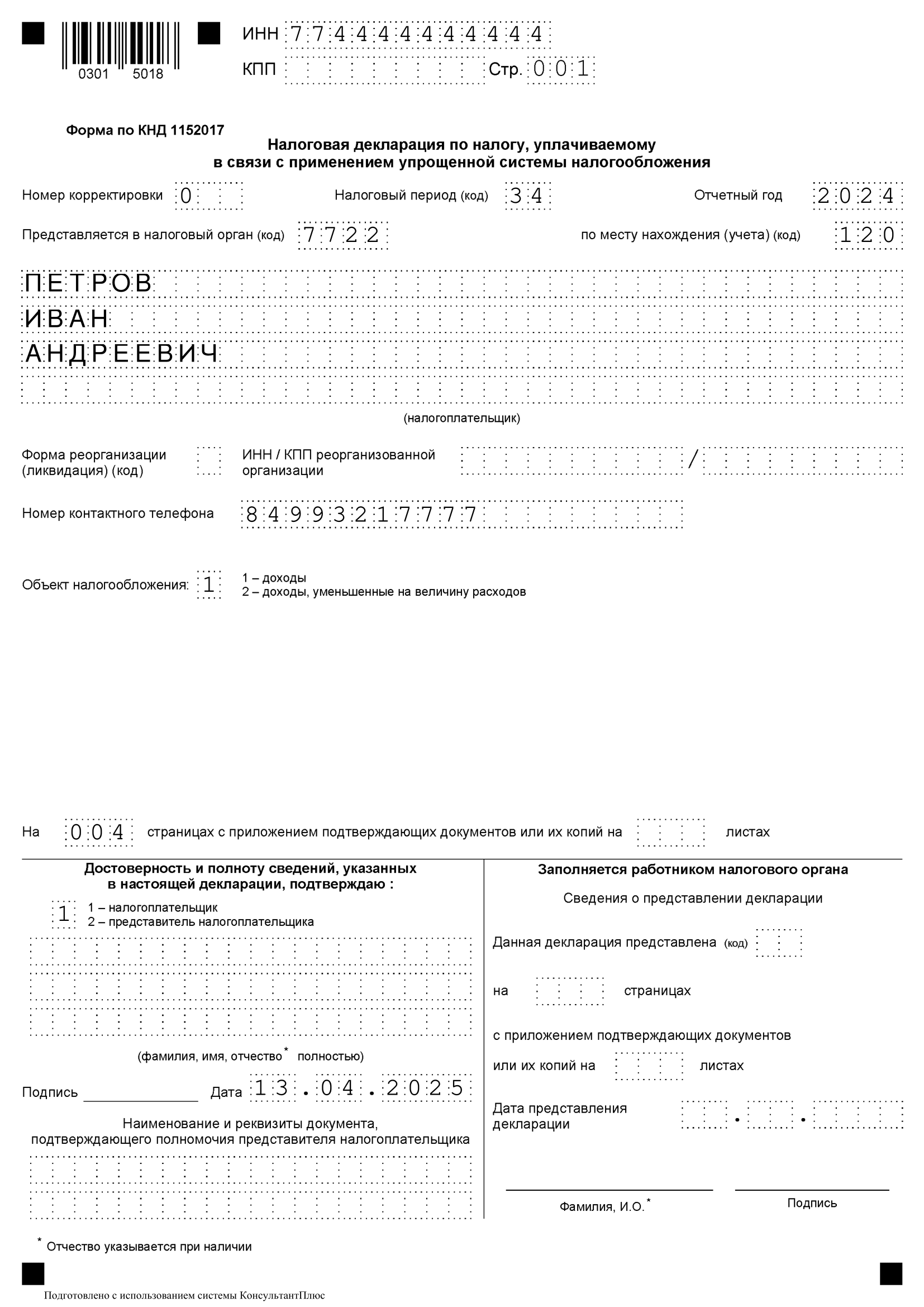

Титульная страница

Заполнение начинаем с титульной страницы, где указывают справочные данные о предпринимателе и о самой отчетности:

- ИНН (не забывайте указывать этот код на всех страницах декларации);

- номер страницы по правилам сквозной нумерации;

- номер корректировки (в нашем примере это «0», потому что декларация первичная, в ней ничего не корректировалось);

- налоговый период «34» (значение выбрано из приложения № 1 к приказу, утвердившему декларацию);

- отчетный год «2024»;

- номер ИФНС, куда подается декларация;

- код места учета «120» (это значение специально для ИП);

- полное имя индивидуального предпринимателя;

- телефон для связи;

- объект налогообложения — «1» для УСН Доходы и «2» для УСН Доходы-расходы;

- общее количество заполненных страниц;

- количество приложенных листов копии доверенности, если ИП действует через представителя.

Теперь надо заполнить левый нижний блок, в котором лицо, подписавшее декларацию, подтверждает достоверность и полноту заявленных сведений. Если ИП ставит подпись лично, то надо выбрать значение «1». Если это представитель, то проставьте «2».

Строки, где нужно написать «фамилия, имя, отчество полностью», заполняют только представители, действующие по доверенности. Далее надо проставить подпись и дату сдачи отчета. Если актуально, в самом низу страницы указывают реквизиты доверенности. Для электронной доверенности вносят GUID.

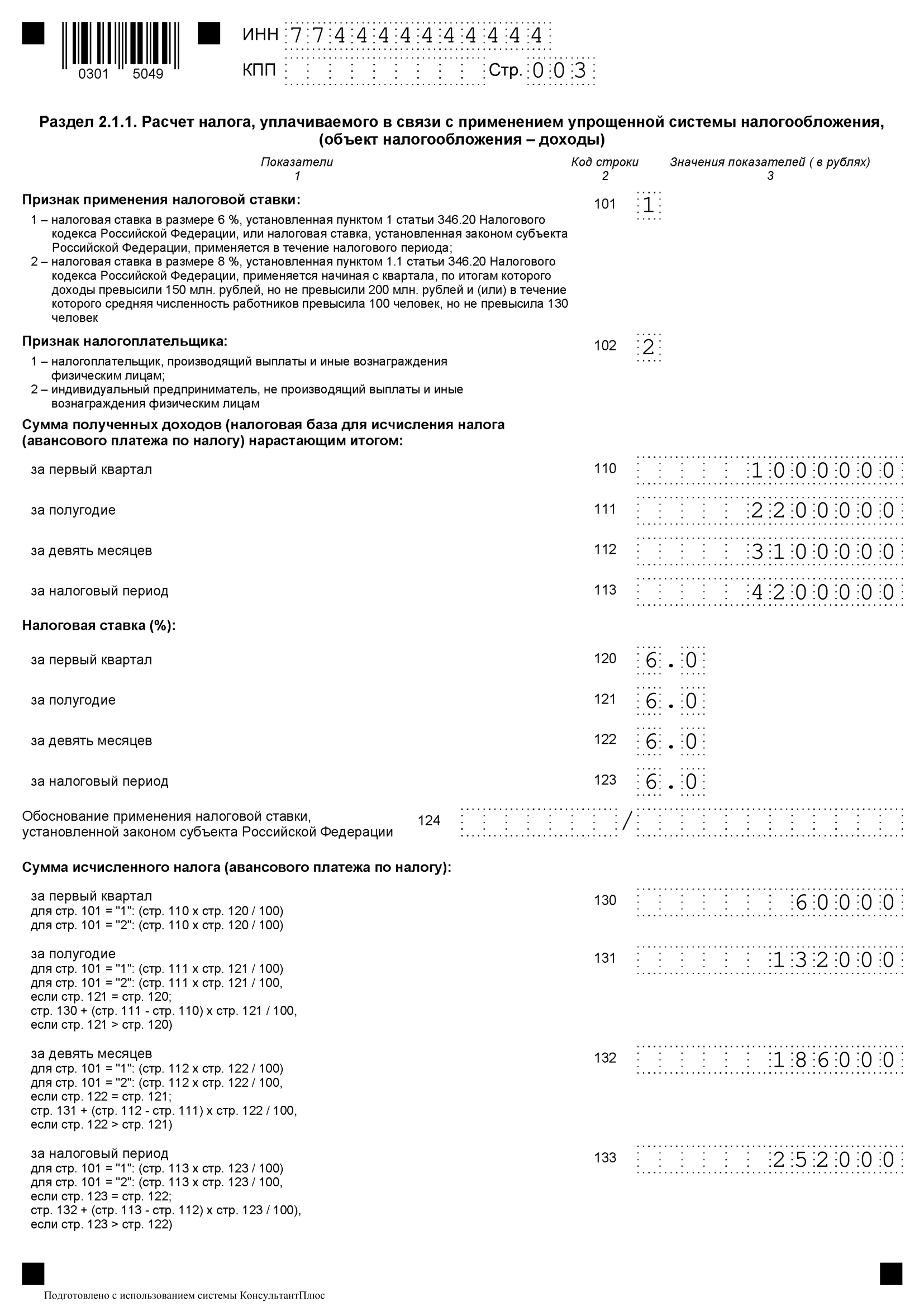

Раздел 2.1.1

Структура декларации УСН такова, что сначала идет раздел 1.1. с налоговыми платежами, которые должны быть перечислены в бюджет. Но чтобы получить эти суммы, надо сначала показать расчет налоговой базы, а он отражается в разделе 2.1.1. Поэтому, если вы заполняете декларацию самостоятельно, начинайте с этого раздела, а потом переходите в раздел 1.1.

Сначала надо выбрать код признака применения налоговой ставки:

- «1», если предприниматель не превысил стандартный лимит по доходам в 150 млн рублей;

- «2», если годовой доход больше 150 млн рублей, но не превысил повышенного лимита в 200 млн рублей.

В строке «признак налогоплательщика» выбираем «2», потому что у ИП из примера нет работников.

Теперь переходим к указанию полученных доходов в нарастающем порядке:

- строка 110 – 1000000;

- строка 111 – 2200000;

- строка 112 – 3100000;

- строка 113 – 4200000.

В строках 120-123 показываем налоговую ставку – 6%. Строка 124 в данном случае не заполняется, потому что ИП не применял пониженную региональную ставку.

Обратите внимание! Если ИП применяет льготную ставку, установленную в субъекте РФ, в строке 124 он должен вписать код ее обоснования. До знака «/» указывается код из приложения № 5 — номер статьи Налогового кодекса, а также пункта этой статьи, на основании которой власти региона понизили ставку налога при УСН. После знака «/» идет вторая часть кода, в которой указывают номер, пункт и подпункт статьи регионального закона, установившего льготную ставку.

В следующих строках надо показать исчисленный налог до уменьшения его на взносы:

- строка 130 – 60000;

- строка 131 – 132000;

- строка 132 – 186000;

- строка 133 – 252000.

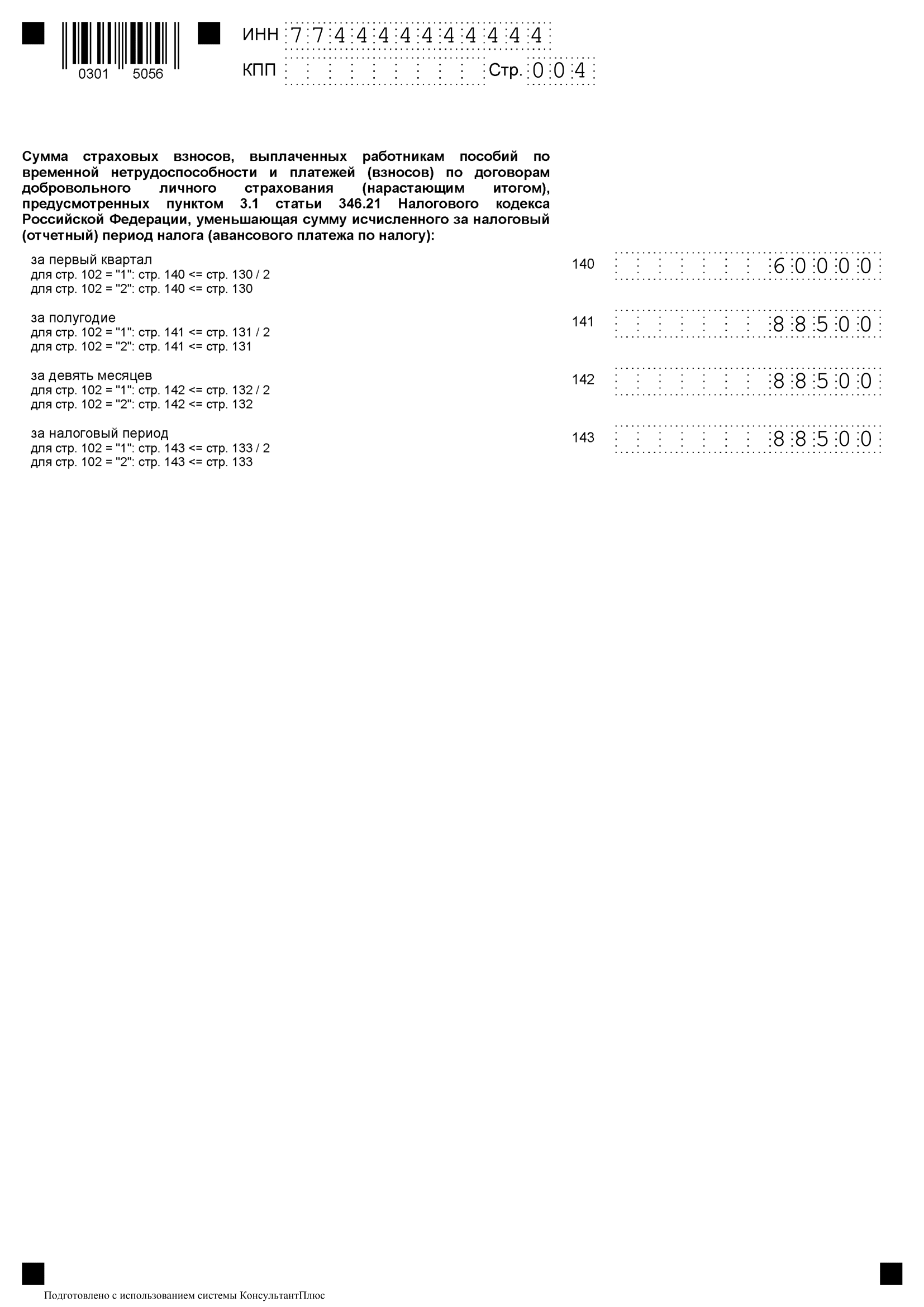

И наконец, в последних строках отражают страховые взносы, которые уменьшают сумму налога к уплате. Они отражаются тоже в нарастающем порядке с начала года. У ИП из примера максимальный размер уменьшения — 88 500 рублей, он достигается при расчете аванса за полугодие. В остальных периодах также укажем это значение, так как больше вычесть нельзя:

- строка 140 – 60000;

- строка 141 – 88500;

- строка 142 – 88500;

- строка 143 – 88500.

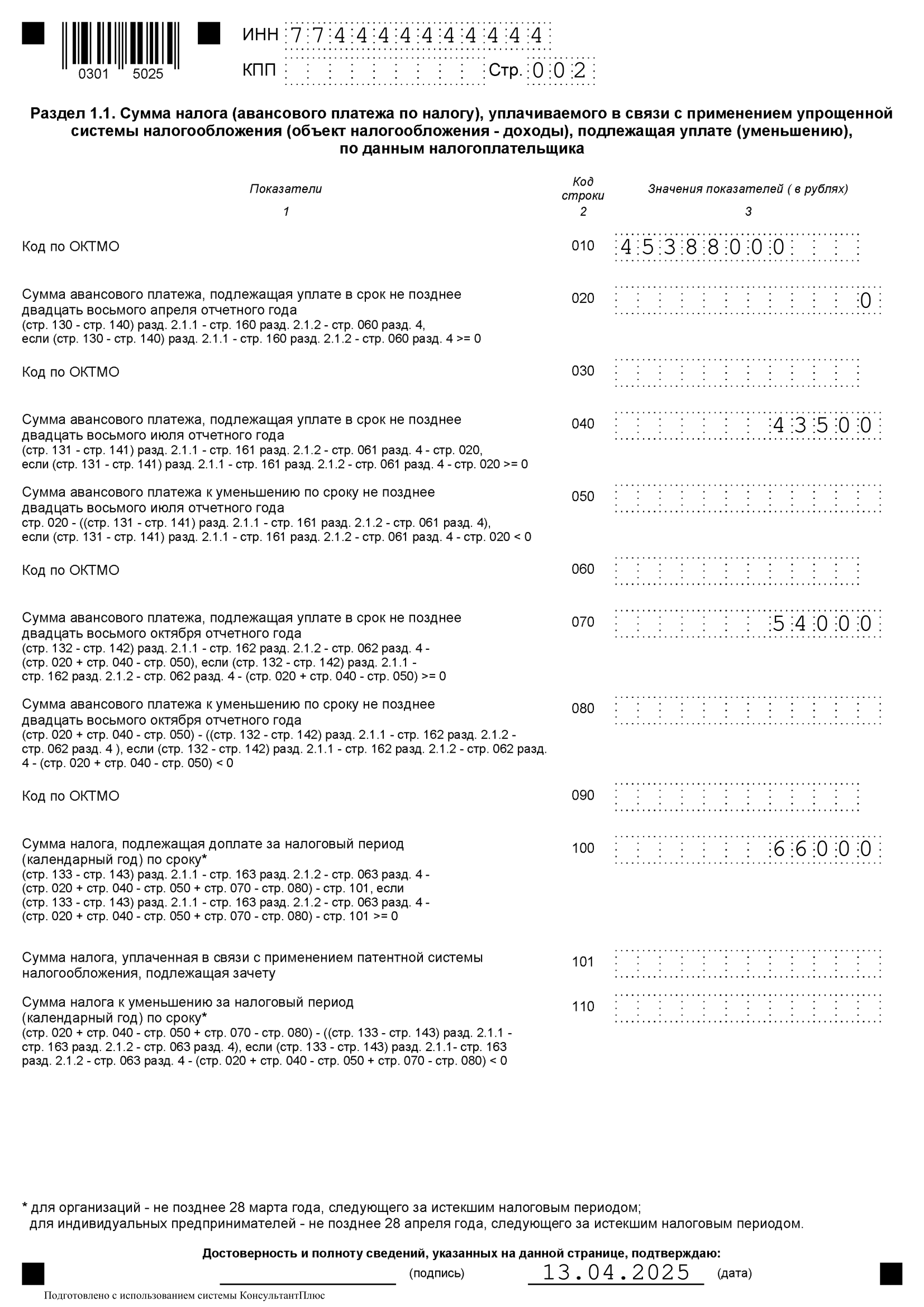

Раздел 1.1.

Заполнение этого раздела начинаем с указания кода ОКТМО в строке 010. Предприниматель из примера в течение года не менял муниципальное образование, где он стоит на учете, поэтому строки 030, 060, 090 заполнять не надо.

В строке 020 будет ноль, потому что исчисленный аванс полностью уменьшен на сумму взносов. В строке 040 будет сумма аванса к доплате за полгода — 43 500. В строке 070 отражается аванс к доплате за 9 месяцев — 54 000. В строке 100 показана окончательная сумма налога к доплате по итогам года – 66 000 рублей. В строках 050, 080 и 110 данные отражать не нужно — они заполняются только если за соответствующий период образовалась переплата налога. Строка 101 предназначена только для ИП, которые в течение отчетного года совмещали УСН и ПСН, но утратили право на патент.

На этом заполнение декларации УСН Доходы для ИП без работников закончено. Соберите отчетность в правильном порядке: титульный лист, раздел 1.1. и раздел 2.1.1. Проверьте нумерацию страниц и подпишите ее на титульном листе и в конце раздела 1.1. Сшивать декларацию не надо, чтобы не повредить штрих-коды.

Образец заполнения декларации по УСН

Порядок сдачи декларации УСН для ИП

Декларация УСН по итогам года сдается предпринимателями не позднее 25 апреля следующего года. Если ИП добровольно отказался от УСН, отчитаться ему надо не позднее 25-го числа следующего месяца. При утрате права на УСН сдать декларацию надо не позже 25-го числа месяца, следующего за кварталом, в котором были нарушены условия применения режима. Если ИП решил полностью прекратить свою деятельность, по закону он вправе отчитаться в обычный срок — до 25 апреля следующего года, хотя лучше не затягивать и сдать декларацию сразу.

Способы сдачи обычные: лично в ИФНС, заказным письмом с описью или в электронном виде с ЭЦП. Сохраняйте документ, подтверждающий сдачу отчета, потому что за нарушение сроков предпринимателя могут оштрафовать и заблокировать его расчетный счет.

Ответы на вопросы

Как заполнять строки 140-143 декларации УСН 6% без работников, если взносы в ПФР и ОМС только за себя, превышение прибыли незначительное? Как заполнять строки 140-143 декларации усн 6% без работников, если взносы в ПФР и ОМС только за себя, превышение прибыли незначительное?

Сумма уплаченных страховых взносов в декларации по УСН указывается в пределах суммы исчисленного налога (авансовых платежей). Допустим, в течение года Вы получали доход по 5 000 руб. каждый квартал, а страховые взносы платили в размере 8 096 руб. ежеквартально. Так как сумма уплаченных страховых взносов будет превышать сумму исчисленного налога (авансовых платежей), то ничего в течение года и по его окончанию платить не нужно. Раздел 1.1

Во всех строках, кроме тех, в которых указывается ОКТМО, — прочерки.

Раздел 2.1.1 110 — 5 000 111 — 10 000 112 — 15 000 113 — 20 000 120-123 — 6.0 130 — 300 131 — 600 132 — 900 133 — 1 200 140 — 300 141 — 600 142 — 900 143 — 1200

А в декларации нужно будет отразить следующее:

24 марта 2020

Как заполнить п.140-143 в декларации УСН доходы? Добрый день. ИП без сотрудников работаю на ПСН+УСН6%. Страховые взносы были приняты к вычету по оплате Патента. Нужно ли эти взносы проставлять в декларации по УСН в п.140-143?

Здравствуйте!

В строках 140-143 отражаются взносы, которые уменьшают сумму налога при УСН. Поскольку страховые отчисления уже были учтены Вами при расчёте стоимости патента, то при расчёте налога по УСН они к вычету не принимаются и в декларации не отражаются. Поэтому указанные строки заполняются прочерками.29 апреля 2022

Как правильно посчитать сумму годового налога УСН (6%), если авансовые платежи были перечислены с небольшой переплатой? Добрый день! ИП оплатил авансовый платеж за 3-й квартал УСН (6%) в сумме 15 789,13 вместо 15 759,13 (30,00 — переплата) и переплата по фиксированному платежу в ОПС -35 коп.. Еще в личном кабинете повисла переплата в ОПС, произведенная в 4 квартале по доходу, превышающему 300 тыс. руб. Хотим сделать перечисления налога УСН за год. Вопрос в том, что подлежит вычету — вся сумма с переплатами? Или переплаты на 30 руб. и 35 копеек можно будет учесть после подачи декларации? Сумму, уплаченную по доходу свыше 300 тыс — ее вычитаем? Пожалуйста, поясните, чтобы не сделать ошибки.

Здравствуйте!

При расчете УСН за 2020 год можно учесть только сумму уплаченных страховых взносов в пределах начисленных сумм. То есть уменьшить налог на переплату по авансовым платежам и по взносам на ОПС сейчас Вы не можете. Переплату Вы можете вернуть на р/с или зачесть в счет будущих платежей только после проведения сверки расчетов с бюджетом. Делается эта сверка в ИФНС по месту учета после завершения камеральной налоговой декларации по УСН за год. Сейчас этой переплаты как таковой нет, налоговый орган ее не увидит до тех пор, пока не проверит Вашу декларацию. В отчетности он сравнит начисленную сумму налога с уплаченными авансовыми платежами и только после этого появится переплата. Что касается переплаты по взносам на ОПС с превышения дохода, то в данном случае информация о ней также будет у налогового органа после проверки отчетности, так как в ней будет отражена итоговая сумма дохода за год.

4 февраля 2021

Как отразить в налоговой декларации средства от арендаторов, полученные по агентскому договору? Здравствуйте! Работаю по системе УСН «доходы», сдавая чужое помещение в аренду. В 2016 году, по агентскому договору с собственниками помещения, получал денежные средства от арендаторов и перечислял их собственникам помещения оставляя себе агентское вознаграждение. Правильно я понимаю, что по ст.251 п.9 НК РФ перечисленные мной суммы по агентскому договору не являются моим доходом и соответственно я не оплачиваю с них налог? Как это правильно отразить при заполнении Налоговой декларации? Спасибо.

Здравствуйте!

Да, все верно, согласно п.9 ст. 251 НК РФ при определении налоговой базы по УСН не учитываются (а также не включаются в КУДиР и декларацию) доходы в виде имущества (включая денежные средства), поступившего комиссионеру, агенту и (или) иному поверенному в связи с исполнением обязательств по договору комиссии, агентскому договору или другому аналогичному договору, а также в счет возмещения затрат, произведенных комиссионером, агентом и (или) иным поверенным за комитента, принципала и (или) иного доверителя, если такие затраты не подлежат включению в состав расходов комиссионера, агента и (или) иного поверенного в соответствии с условиями заключенных договоров. Таким образом, налог вы рассчитываете только с полученного комиссионного вознаграждения. В декларации также отражаете лишь комиссионное вознаграждение.

23 марта 2017