Содержание

- Срок подачи уведомления

- Способы подачи формы ТС-1

- Куда подавать уведомление о торговом сборе

- Бланк уведомления (форма ТС-1)

- Как заполнить уведомление о торговом сборе

- Образец (пример) заполнения уведомления по форме ТС-1

Всем плательщикам торгового сбора необходимо подавать данное уведомление для постановки на учет в налоговой инспекции.

Срок подачи уведомления

Уведомление подается в течение 5 рабочих дней после начала осуществления торговой деятельности.

Способы подачи формы ТС-1

Уведомление можно подать следующими способами:

- лично в бумажной форме;

- по почте регистрируемым отправлением с описью вложения.

- в электронном виде по интернету (по договору через оператора ЭДО или сервиса на сайте ФНС).

Примечание: во многих налоговых инспекциях установлены компьютеры, на которых также можно заполнить и распечатать уведомление.

Куда подавать уведомление о торговом сборе

Если деятельность ведется через стационарный объект, уведомление подается в ИФНС по месту нахождения этого объекта, а если через нестационарный, то по месту нахождения (жительства) налогоплательщика.

Если объектов торговли несколько, то подается одно уведомление, но с указанием сразу всех объектов. Местом подачи уведомления в этом случае будет налоговая инспекция, к которой относится торговый объект, указанный в уведомлении первым.

Примечание: уведомление также подается, если меняется площадь объекта или появляется новая торговая точка. В случае изменения местонахождения объекта сначала пишется уведомление о снятии его с учета, и только потом оно подается в ИФНС по новому адресу.

Бланк уведомления (форма ТС-1)

Уведомление о постановке на учет в качестве плательщика торгового сбора (скачать бланк).

Как заполнить уведомление о торговом сборе

Официальную инструкцию по заполнению уведомления (форма ТС-1) вы можете скачать по этой ссылке.

Общие требования

- Уведомление заполняется от руки или при помощи компьютера.

- При заполнении уведомления от руки используются чернила черного или синего цвета.

- При заполнении уведомления на компьютере нужно использовать шрифт Courier New высотой 16-18 пунктов.

- Заполнение текстовых полей осуществляется заглавными печатными буквами.

- При распечатке на принтере допускается отсутствие обрамления знакомест и прочерков для незаполненных ячеек. При этом расположение и размеры зон значений показателей менять нельзя.

- Не допускается двусторонняя печать уведомления и исправление в нем ошибок с помощью корректирующего или аналогичного средства.

- Сшивать и скреплять страницы уведомления не нужно.

Титульный лист

Поле «ИНН». ИП и организации указывают ИНН, в соответствии с полученным свидетельством о постановке на учет в налоговом органе. У организаций ИНН состоит из 10 цифр, поэтому при заполнении необходимо в 2-х последних ячейках поставить прочерки (например, «5004002010—»).

Поле «КПП». ИП поле КПП не заполняют. Организации указывают КПП, который был получен в ИФНС по месту нахождения организации.

Далее необходимо указать причину (признак) подачи формы уведомления:

- «1» – возникновение объекта обложения сбора;

- «2» – изменение показателей объекта осуществления торговли ;

- «3» – прекращение объекта обложения сбором.

Уведомление с признаком «2» подается, как правило, в случае указания ошибочных данных об объекте или изменении показателей объекта (площадь и т.д.).

Уведомление с признаком «3» подается при изменении (уменьшении) количества торговых объектов.

При подаче уведомление с признаком «2» или «3» указываются только те объекты, в отношении которых произошло изменение (прекращение).

Поле «Представляется в налоговый орган (код)». Указывается код налогового органа, в который подается уведомление. Код вашей ИФНС вы можете узнать при помощи этого сервиса.

Далее заполняются «Сведения о плательщике сбора»

Индивидуальным предпринимателям необходимо построчно заполнить свою фамилию, имя и отчество. Организации пишут свое полное наименование в соответствии с учредительными документами.

Поле ОГРН. Организации указывают свой основной государственный регистрационный номер. ИП данное поле не заполняют.

Поле ОГРНИП. ИП заполняют основной государственный регистрационный номер индивидуального предпринимателя. Организации данное поле не заполняют.

Поле «На страницах». Здесь указывается количество страниц, из которых состоит уведомление.

Поле «c приложением подтверждающих документов или их копий». Здесь ставится количество листов документа (копии документа), подтверждающего полномочия представителя налогоплательщика.

Раздел «Достоверность и полнота сведений указанных в настоящем уведомлении»

В первом поле необходимо код лица подтверждающего указанные сведения:

- «1» – индивидуальный предприниматель;

- «2» – представитель индивидуального предпринимателя;

- «3» – руководитель организации;

- «4» – представитель организации.

Далее построчно полностью указывается фамилия, имя, отчество руководителя организации или представителя налогоплательщика. ИП свои данные здесь не указывают.

В следующей строке необходимо указать ИНН (при наличии) руководителя организации или представителя налогоплательщика при условии, что ИНН это лицо использует наряду с персональными данными.

Поле «Номер контактного телефона». Здесь необходимо написать контактный номер телефона, по которому можно связаться с лицом, подтверждающим сведения в уведомлении (например, «+79150001122»). Номер телефона указывается без пробелов и прочерков.

Поле «E-mail». Здесь необходимо написать адрес электронной почты, по которому можно связаться с лицом, подтверждающим сведения в уведомлении.

Далее лицу, подтверждающему сведения в уведомлении необходимо поставить подпись и дату подписания уведомления.

В последней строке необходимо указать наименование документа подтверждающего полномочия представителя (например, доверенность).

Информация об объекте обложения торговым сбором

На данной странице необходимо указать информацию о торговом объекте (объекте обложения).

Обратите внимание, если торговых объектов несколько, то по каждому из них нужно заполнить отдельную страницу.

Поле «ИНН» и поле «КПП» (как заполнять см. «Титульный лист»).

Раздел 1. Информация в отношении вида предпринимательской деятельности

Поле 1.1. Здесь указывается дата возникновения объекта обложения (или другими словами дата начала использования объекта в торговой деятельности).

Поле 1.2. Здесь указывается код вида торговой деятельности (см. Приложение 1).

Раздел 2. Информация об объекте осуществления торговли

Поле 2.1. Здесь указывается код по ОКТМО муниципального образования, в котором осуществляется торговая деятельность. Если код содержит 8 знаков, то три свободные ячейки справа заполняются прочерками (например, «12345678—»). Код по ОКТМО вы можете узнать при помощи этого сервиса.

Поле 2.2. и Поле 2.3.. Здесь необходимо указать код объекта осуществления деятельности и его наименование (см. Приложение 2). Если наименование отсутствует, то поле 2.3. можно не заполнять.

Поле 2.4. Здесь необходимо указать адрес объекта осуществления торговли. Если для каких-то полей отсутствуют данные, то их заполнять не нужно. При осуществлении развозной и разносной торговли нужно заполнить только код региона, район, город и населенный пункт.

Поле 2.5. Здесь нужно указать основание для использования торгового объекта:

- «1» – собственность;

- «2» – аренда;

- «3» – иное основание.

Поле 2.6. Здесь указывается номер разрешения на размещение нестационарного торгового объекта. При отсутствии такого разрешения необходимо в каждой ячейке поставить цифру «0».

Поле 2.7. Здесь необходимо указать кадастровый номер здания (строения, сооружения) в случае осуществления торговой деятельности по кодам «1» и «3» (см. поле 1.2.). При этом данное поле не заполняется, если торговая деятельность ведется на торговом объекте, имеющем кадастровый номер помещения.

Поле 2.8. Здесь необходимо указать кадастровый номер помещения (при наличии) в случае осуществления торговой деятельности по кодам «1» и «3» (см. поле 1.2.).

Поле 2.9. Здесь нужно указать кадастровый номер земельного участка, на котором осуществляется предпринимательская деятельность.

Обратите внимание, данное поле заполняется только при осуществлении деятельности по организации розничных рынков.

Поле 2.10. Здесь указывается площадь торгового зала (розничного рынка) объекта осуществления торговли (в кв. метрах) в отношении которого применяется ставка торгового сбора.

Раздел 3. Расчет суммы сбора

Для того чтобы рассчитать сумму сбора вам необходимо знать что именно является физическим показателем для вашего вида торговой деятельности. Как правило, это либо сам объект осуществления торговли или 1 кв. метр торговой площади. Данную информацию можно найти в соответствующем региональном законе о торговом сборе.

Поле 3.1. Здесь указывается ставка сбора (в рублях за квартал) установленная в регионе в расчете на объект осуществления торговли (киоск, палатка и т.д.).

Поле 3.2. Здесь указывается ставка сбора (в рублях за квартал) в расчете на площадь объекта осуществления торговли за 1 кв. метр. При этом если в регионе установлены дифференцированные ставки сбора, то необходимо вычислить среднюю ставку.

Например, торговая деятельность ведется в магазине с торговым залом площадью 110 кв. метров. В регионе установлены ставки в размере 1200 рублей за 1 кв. метр для площади, не превышающей 50 кв. метров и плюс 50 рублей за каждый дополнительный кв. метр. В этом случае средняя ставка за 1 кв. метр составит: ((50 кв. метров x 1200 рублей) + (60 кв. метров x 50 рублей)) / 110 кв. метров = 572,72 рублей.

Поле 3.3. Здесь необходимо написать исчисленную сумму торгового сбора. Она равна произведению двух величин: ставки торгового сбора и фактического значения физического показателя установленного для вашего вида торговой деятельности (см. региональный нормативно-правовой акт).

Поле 3.4. Здесь указывается сумма льготы (в рублях) предусмотренная местным нормативно-правовым актом для вашего вида деятельности. Показатель в поле 3.4. не может быть больше чем значение в поле 3.3..

Поле 3.5. Здесь нужно указать код налоговой льготы. Для этого необходимо в ячейках написать подпункт и пункт той статьи закона в соответствии, с которой вы имеете право на предоставление льготы.

Обратите внимание, что при заполнении этого поля для каждого показателя (номер статьи, пункта и подпункта) отведено по 4 ячейки. Поэтому если конкретный показатель имеет менее 4 знаков, то свободные ячейки слева заполняются нулями.

Например, если льгота установлена подпунктом 1.2 пункта 3 статьи 4, то нужно указать:

| 0 | 0 | 0 | 4 | 0 | 0 | 0 | 3 | 0 | 1 | . | 2 |

| Номер статьи | Номер пункта | Номер подпункта | |||||||||

Поле 3.6. Здесь необходимо указать итоговую сумму торгового сбора за вычетом предоставляемой льготы (разница между полями: 3.3. и 3.4.).

Обратите внимание, числовые показатели торгового сбора указываются в полных рублях (менее 50 копеек отбрасываются, а 50 копеек и более округляются до полного рубля).

Приложение 1. Коды видов торговой деятельности

| Код вида торговой деятельности | Вид торговой деятельности |

|---|---|

| 01 | Торговля через объекты стационарной торговой сети, не имеющие торговых залов (за исключением объектов стационарной торговой сети, не имеющих торговых залов, являющиеся автозаправочными станциями) |

| 02 | Торговля через объекты нестационарной торговой сети |

| 03 | Торговля через объекты стационарной торговой сети, имеющей торговые залы |

| 04 | Торговля, осуществляемая путем отпуска товаров со склада |

| 05 | Деятельность по организации розничных рынков |

Приложение 2. Коды объектов осуществления торговли

| Код объекта осуществления торговли | Тип объекта |

|---|---|

| 01 | Магазин |

| 02 | Павильон |

| 03 | Розничный рынок |

| 04 | Киоск |

| 05 | Торговая палатка |

| 06 | Торговый автомат (вендинговый автомат) |

| 07 | Объекты развозной (разносной) торговли |

| 08 | иное |

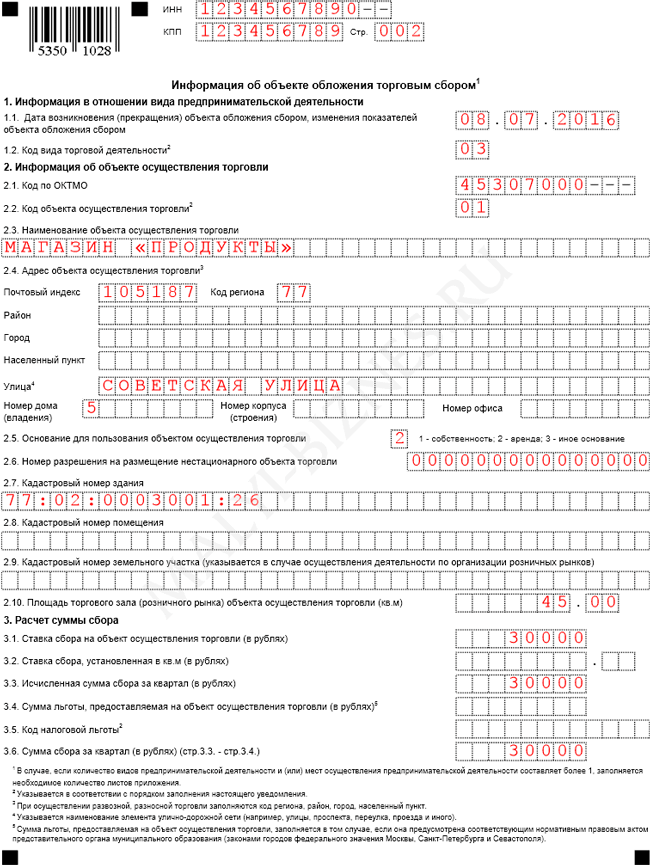

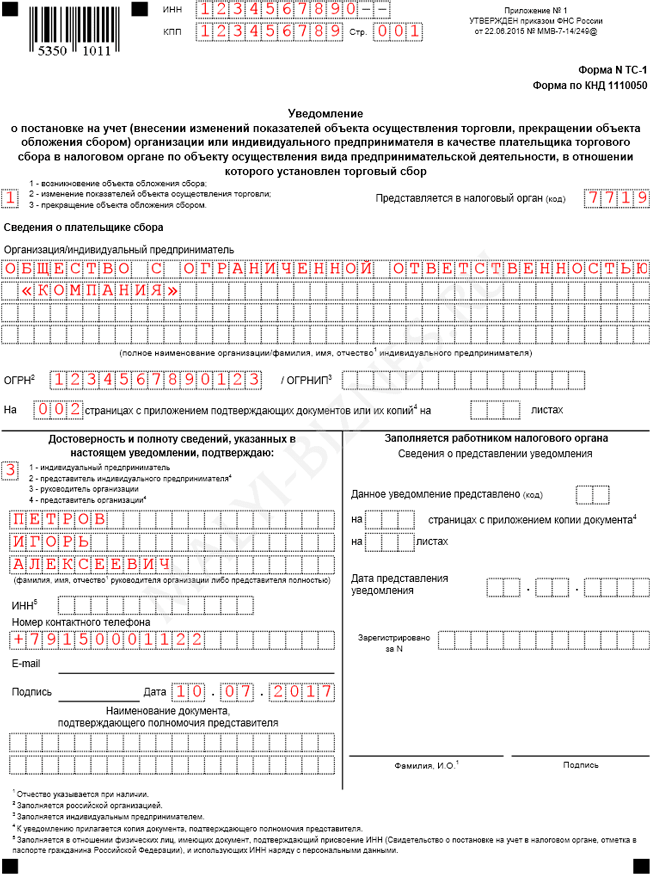

Образец (пример) заполнения уведомления по форме ТС-1

Ниже представлен образец заполнения уведомления о постановке на учет в качестве плательщика торгового сбора:

Титульный лист

Информация об объекте обложения торговым сбором