Содержание

Закрытие ИП – это достаточно простая процедура. Сначала предприниматель должен подать в налоговую инспекцию заявление по форме Р26001 и заплатить пошлину в 160 рублей. Через 5 рабочих дней ФНС снимет его с учета и внесет соответствующую запись в ЕГРИП.

Но есть еще один обязательный шаг – сдать последнюю декларацию по своему режиму и окончательно рассчитаться с бюджетом. Если этого не сделать, придется все равно общаться с ФНС после закрытия ИП, но уже в негативном тоне. Ведь за невыполненные обязанности бывшего предпринимателя оштрафуют.

Для тех, кто работал на упрощенной системе налогообложения, мы подготовили образец декларации УСН при закрытии ИП. Форма отчета для упрощенки периодически меняется, поэтому рекомендуем убедиться, что декларация формируется на актуальном бланке.

Бланк декларации УСН при закрытии ИП

В 2025 году действует бланк декларации из приказа ФНС от 02.10.2024 № ЕД-7-3/813@. Скачать его можно в этой статье.

Обратите внимание: с 2023 года изменился порядок уплаты налогов и сдачи отчетности. Все деньги перечисляются в бюджет через единый налоговый платеж. ИП теперь сдают декларацию не позже 25-го апреля (вместо 30-го апреля). При этом специальные сроки для предпринимателей, прекративших деятельность, остаются неизменными.

Когда надо сдать декларацию при закрытии ИП

Интересно, что на этот простой вопрос законодательство не дает прямого ответа. Дело в том, что статья 346.23 НК РФ с 2023 года устанавливает такие сроки сдачи декларации:

- не позднее 25 апреля за прошедший год (до 2023 – не позднее 30 апреля);

- не позднее 25-го числа месяца, следующего за месяцем, в котором подано уведомление о добровольном отказе от УСН;

- не позднее 25-го числа месяца, следующего за кварталом, в котором нарушены условия применения УСН.

А вот особого срока сдачи декларации при закрытии ИП, то есть полном прекращении предпринимательской деятельности, в НК РФ нет.

Минфин в письме от 05.03.2019 № 03-11-11/14121 сообщает, что если бизнес прекращает свое существование, последнюю декларацию надо сдать в тот же срок, что и при отказе от УСН. Например, если ИП снялся с учета 23 мая 2025 года, то отчитаться должен в следующем месяце – не позже 25 июня 2025 года.

Но есть и другая позиция: в письме ФНС от 08.04.2016 № СД-3-3/1530 говорится, что в таком случае действует общий срок. Поэтому, если предприниматель снялся с учета 23 мая 2025 года, то подать последний отчет должен до 25 апреля 2026 года.

Практика подтверждает, что инспекции не штрафуют ИП за подачу деклараций после закрытия в общие сроки. Но тянуть так долго с подачей декларации смысла нет. Кроме того, некоторые инспекции могут руководствоваться позицией Минфина и ждать отчет от ИП уже в месяце, следующем после закрытия.

Когда платить взносы, чтобы уменьшить налог на УСН

Еще один важный вопрос – когда при закрытии ИП надо заплатить взносы за себя? В статье 432 НК РФ этот срок указан прямо – в течение 15 календарных дней с даты снятия с учета.

До 2023 года действовало правило: если взносы перечислены уже после окончания налогового периода, то их нельзя было учесть для уменьшения исчисленного налога при УСН. При прекращении деятельности налоговым периодом считается период с начала календарного года по дату снятия ИП с учета. Соответственно, если взносы уплачены после этого, то они в вычет не включались. Это подтверждали в Минфине (письмо от 27.08.2015 № 03-11-11/49540). Поэтому приходилось примерно считать сумму взносов до дня закрытия, ведь он точно известен не был, и вносить ее заранее.

С 2023 года действует новое правило: можно уменьшать налог на взносы, которые подлежат уплате в текущем налоговом периоде, даже если они еще не были уплачены. Исходя из этого, мы полагаем, что теперь ИП необязательно платить взносы до закрытия. Их можно точно рассчитать и перечислить в течение 15 дней после снятия с учета и потом снизить на эту сумму налог при УСН. Это следует из новых положений Налогового кодекса. Правда, ФНС на этот счет пояснений пока не давала, поэтому как поступать, ИП решает самостоятельно. Однако если предприниматель уже снялся с учета, а взносы уплатить до этого не успел, теперь у него появляется право требовать уменьшения налога на неуплаченную сумму взносов.

Если ИП до закрытия уже уменьшил авансовые платежи за текущий год на фиксированные взносы того же года, важно убедиться, что такое уменьшение было сделано верно. Ведь если год «отработан» частично, сумма подлежащих уплате взносов будет пропорционально снижена. Например, если ИП вел деятельность до 23 мая 2025 года, то его фиксированные взносы составят не 53 658 рублей, а 21 203,56 рублей.

Пример заполнения декларации УСН при закрытии ИП

А теперь на примере покажем, как заполнить декларацию по УСН при прекращении предпринимательской деятельности.

Для этого возьмем следующие данные:

- ФИО предпринимателя: Петренко Дмитрий Игоревич;

- работников нет;

- объект налогообложения на УСН – «Доходы»;

- предпринимательская деятельность была прекращена 8 апреля 2025 года;

- сумма взносов, подлежащих уплате за период 2025 года — 14 606,90 рублей;

- полученные доходы: 114 000 рублей в первом квартале, 29 000 рублей — во втором, итого — 143 000 рубля;

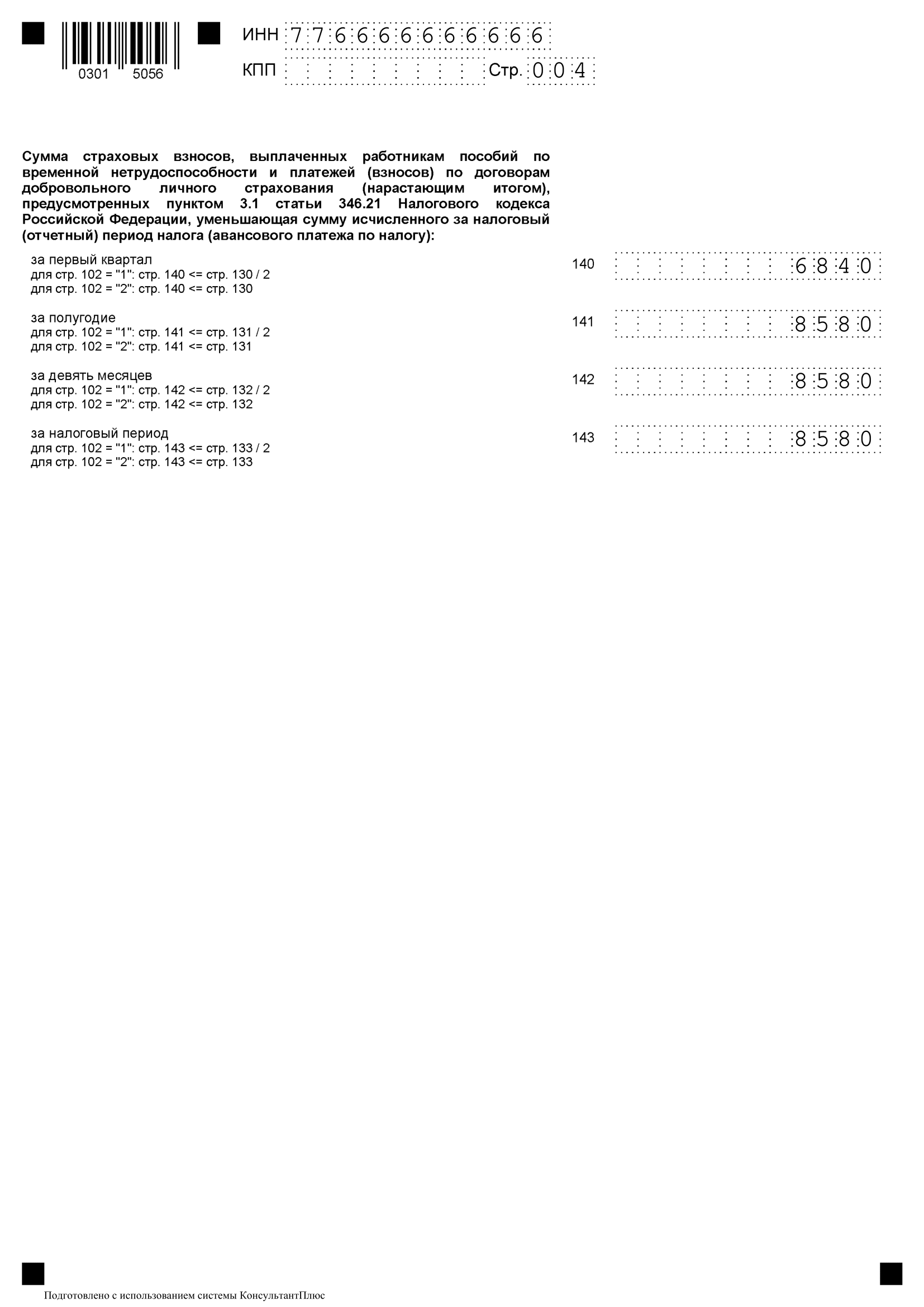

- исчисленный налог: 6 840 рублей в первом квартале (114 000 х 6%), 8 580 рублей — по итогу полугодия (143 000 х 6%);

- сумма налога меньше взносов (8 580 < 14 606,90), значит, за счет взносов можно уменьшить налог до нуля, ведь у ИП нет работников. То есть кроме взносов ничего платить не нужно.

Перейдем к декларации.

Торговый сбор этот предприниматель не платил, целевое финансирование не получал, поэтому заполняется титульная страница, разделы 1.1 и 2.1.1. В заполненной декларации в таком случае будет 4 страницы.

Обратите внимание, что ИНН налогоплательщика прописывают в первой строчке каждой страницы. И не забудьте проставить сквозную нумерацию страниц.

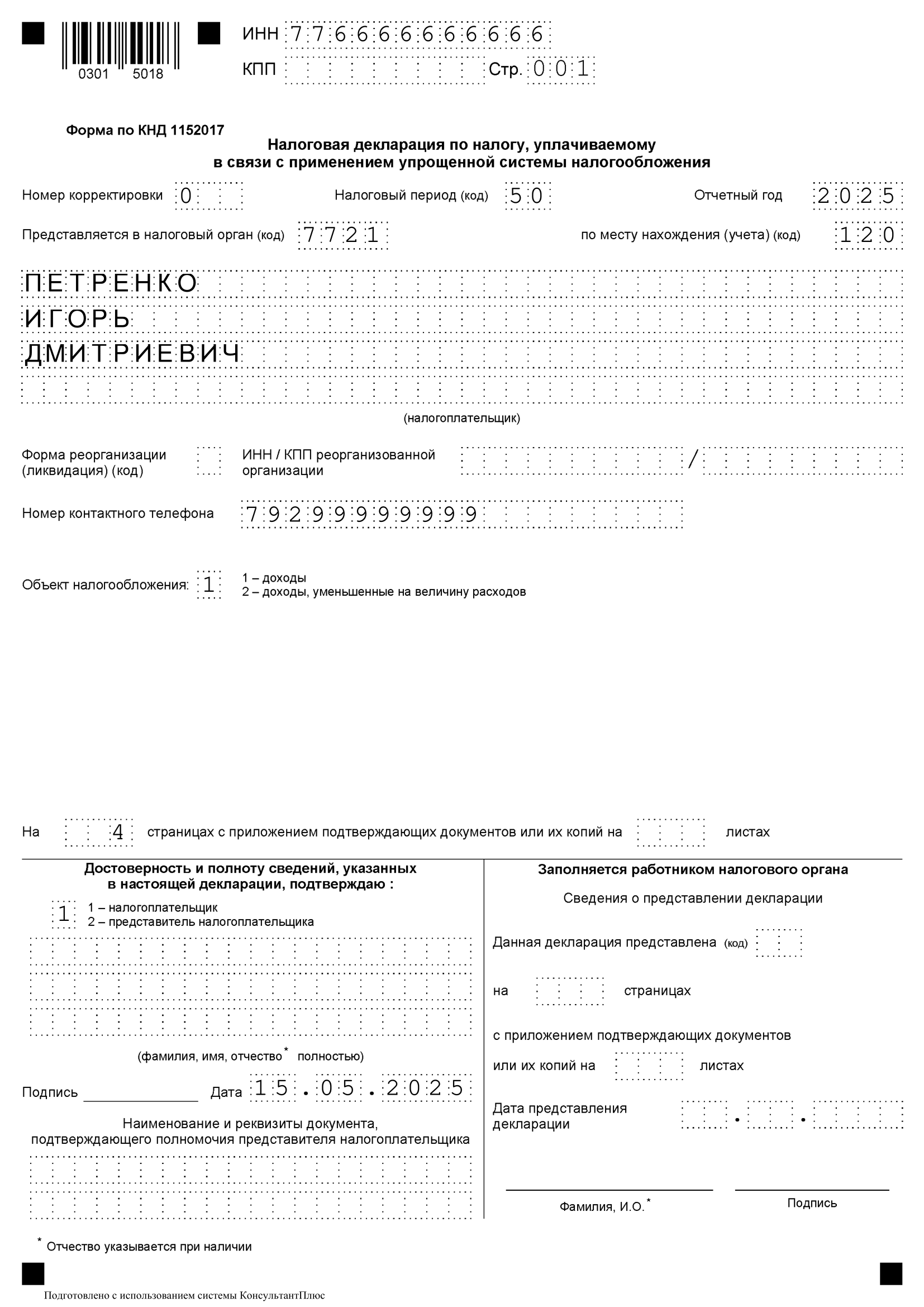

Титульная страница

Титульная страница декларации при закрытии ИП отличается от обычной ежегодной кодом налогового периода. Нужное значение выбирается из приложения № 1 к Порядку заполнения декларации. Если предприниматель отчитывается в связи со снятием с учета, то проставляется код «50». Это указано в пояснении к таблице с кодами.

Данные вносятся построчно:

- ИНН (код КПП индивидуальные предприниматели не указывают);

- номер корректировки – «0», так как декларация подается первый раз и в ней нет исправлений;

- налоговый период – «50»;

- отчетный год – 2025;

- код ИФНС;

- код места учета – для предпринимателей это «120»;

- полное имя ИП;

- номер контактного телефона;

- количество страниц в декларации.

В левом нижнем блоке выбирается значение «1», потому что декларацию подает сам предприниматель. Если сдача отчетности поручена другому человеку или организации, то проставляется «2», указываются данные представителя и реквизиты доверенности.

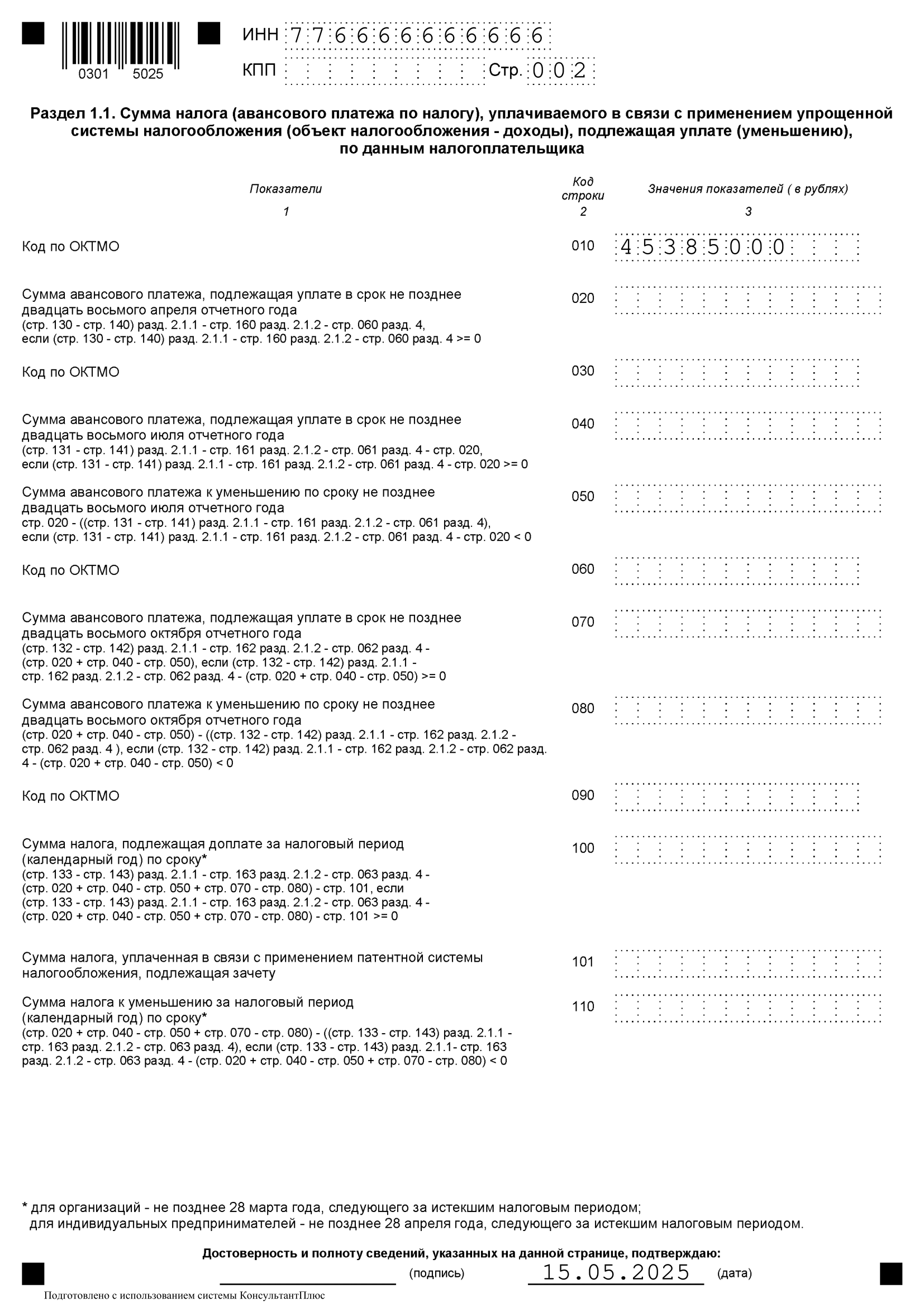

Раздел 1.1.

В разделе 1.1 указывают суммы налога к уплате: авансовые платежи и налог по итогу года. Поскольку предприниматель из нашего примера смог уменьшить налог до нуля за счет взносов, в соответствующих строках никаких показателей не будет. Если декларация заполняется от руки, здесь нужно поставить прочерки, если на компьютере, то ячейки можно оставить пустыми.

Единственная заполненная строка в разделе – это код ОКТМО. В строках 030, 060, 090 повторять его не надо, потому что в течение отчетного года предприниматель не менял место жительства и стоял на учете в одной и той же ИФНС.

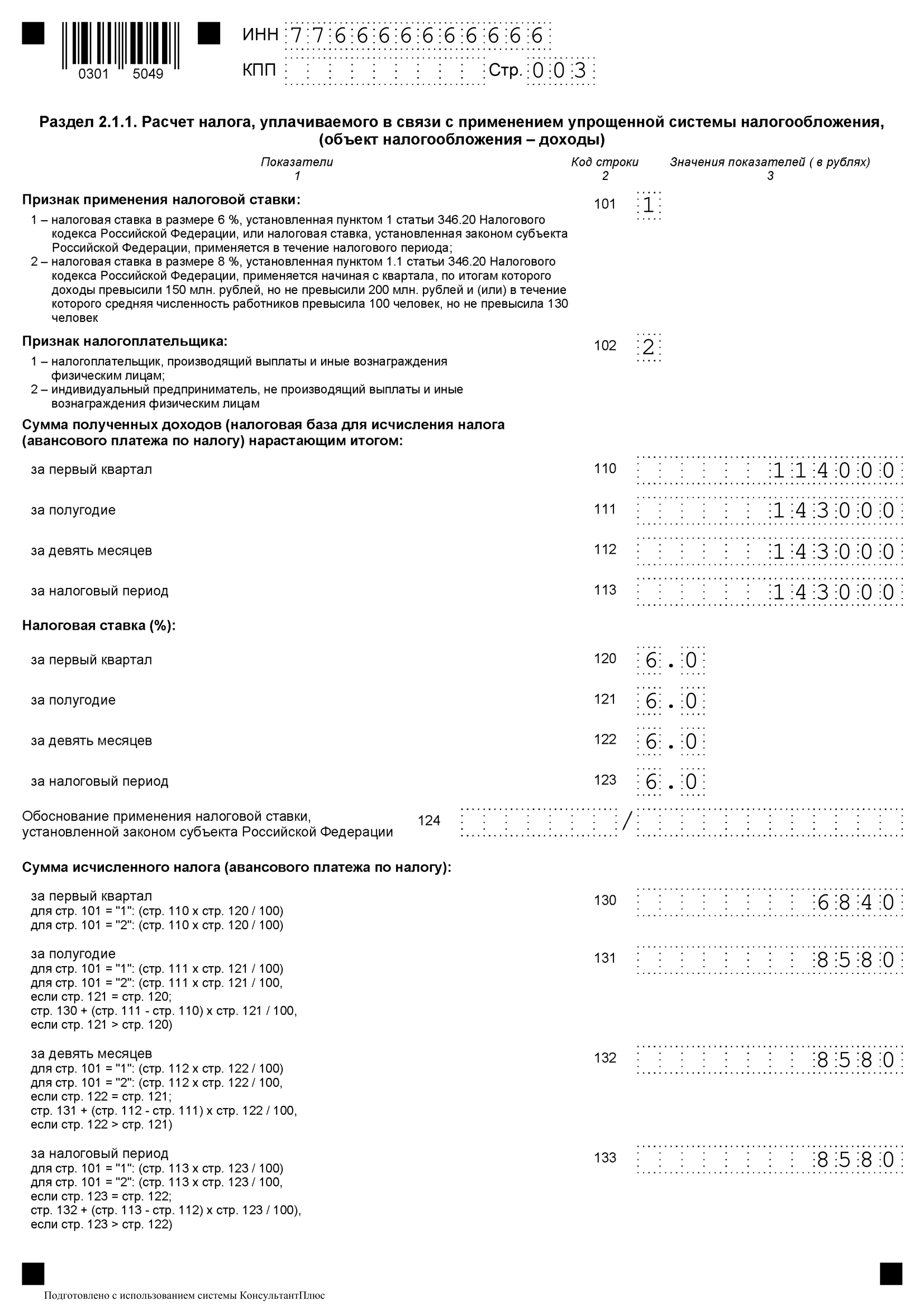

Раздел 2.1.1

В разделе 2.1.1 показывают данные, на основании которых рассчитывалась налоговая база: полученные доходы, применяемая ставка и взносы, которые уменьшают налог.

При заполнении этого раздела декларации УСН особое внимание обратим на такие поля:

- 101 — код признака применения налоговой ставки. Раньше он зависел от того, были ли превышены стандартные лимиты по УСН. Начиная с 2025 года повышенные ставки не действуют.

- 102 — код признака налогоплательщика, который зависит от того, есть ли у ИП работники.

- 124 — код обоснования пониженной ставки, если она применялась в регионе по виду деятельности ИП.

В нашей декларации в строке 101 укажем значение «1», в строке 102 — «2», так как ИП без работников. Строку 124 заполнять не будем, потому что предприниматель применял стандартную ставку 6%.

Полученные ИП доходы мы отразили в строках 110-113 нарастающим итогом с начала года. Далее, в строках 130-133 показали исчисленный налог, то есть до уменьшения его на взносы. В строках 140-143 мы указали суммы взносов, на которые был уменьшен налог до нуля. Эти суммы не могут превышать показатели в строках 130-133, даже если фактически взносы оказались больше.

Теперь надо еще раз проверить декларацию, подписать ее на первой странице и в разделе 1.1 и проставить дату сдачи. Обязательно сохраните доказательство представления отчета, например, второй экземпляр декларации с отметкой ИФНС или квитанцию об отправке заказного письма. Проверять документы ИП налоговая инспекция может еще в течение 4-х лет после снятия его с учета.

Скачать образец заполнения декларации по УСН при закрытии ИП

Не забудьте после получения листа записи ЕГРИП рассчитать окончательную сумму взносов. Например, ИП Петренко был снят с учета 8 апреля 2025 года, поэтому за весь период он должен заплатить 14 606,90 рублей.

Рассчитать взносы для своей ситуации вы можете с помощью нашего калькулятора.