Содержание

Организации на ОСН обязаны по итогам каждого отчетного и налогового периода подавать в ИФНС декларацию по налогу на прибыль.

Важно: с 2025 года основная ставка налога вырастет до 25%. Вводятся и другие изменения по налогу на прибыль — это утверждено законом № 179-ФЗ от 12.07.2024.

Если компания уплачивает квартальные авансы, декларацию она подает 4 раза за год (по итогам 3 кварталов и годовую).

Если компания уплачивает ежемесячные авансы по фактической прибыли, то декларацию она представляет 12 раз.

Обратите внимание, если в отчетном (налоговом) периоде у организации прибыль отсутствовала и не было движения по расчетным счетам и кассе, она может сдать в ИФНС единую упрощенную декларацию.

Бланк декларации по налогу на прибыль

Скачать бланк декларации по налогу на прибыль (форма по КНД 1151006), действующий в 2024 году (скачать бланк).

Примечание: форма налоговой декларации (при отчете в 2024 году), порядок ее заполнения и формат сдачи в электронном виде утверждены Приказом ФНС России от 23.09.2019 № ММВ-7-3/475@. Эта форма уже неоднократно обновлялась. Последнее изменение в нее внесены приказом ФНС от 17.08.2022 N СД-7-3/753@.

ФНС разработала новую форму декларации по налогу на прибыль. Она будет применяться с отчетных периодов 2025 года. Это связанj с масштабными изменениями, который с 1 января 2025 года вносятся в Главу 25 НК РФ.

Образец заполнения декларации

Декларацию сдает организация на ОСН, уплачивающая квартальные авансы с ежемесячными платежами. Льгот по налогу на прибыль организация не имеет, ставка по налогу – 20%.

Примечание: Этот образец заполнен данными за 2021 год и на бланке 2022 года, но принцип заполнения в 2024 году не изменился. Сами же бланки — действующий в 2022 году и актуальный сейчас — отличаются незначительно. Изменения затронули иные разделы, которые в этом примере не заполняются. Тем не менее для формирования отчета для ФНС нужно брать бланк из действующей редакции приказа № ММВ-7-3/475@ — у листов изменились штрихкоды.

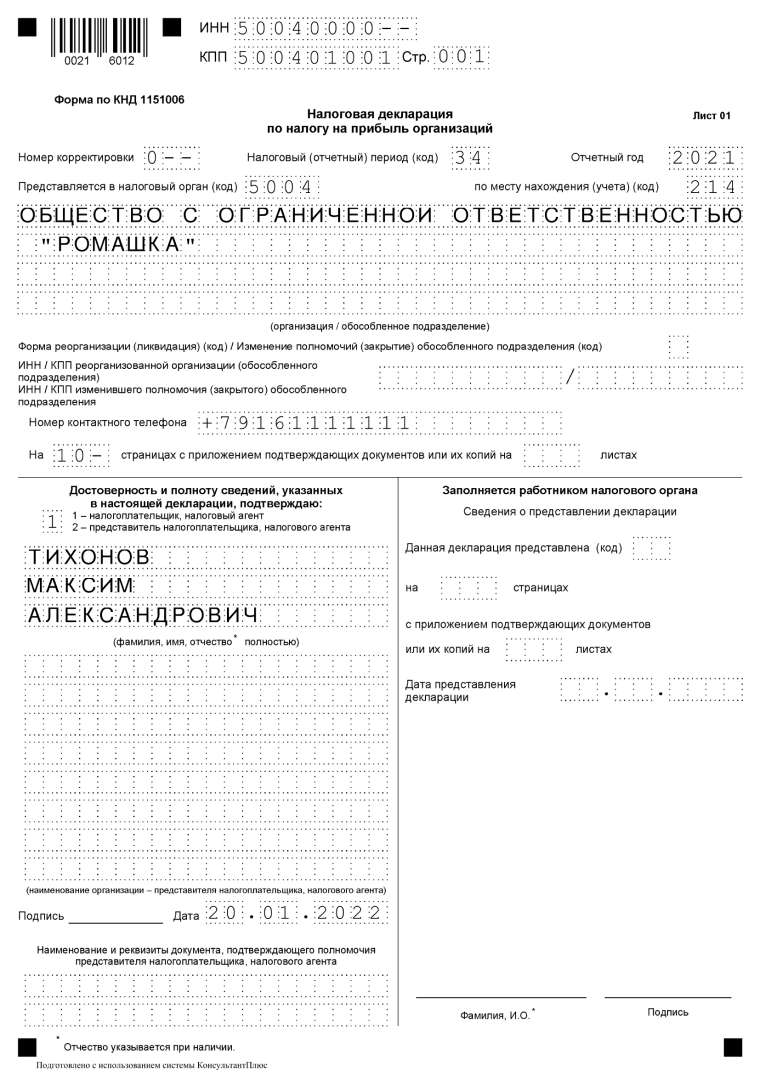

Лист 01

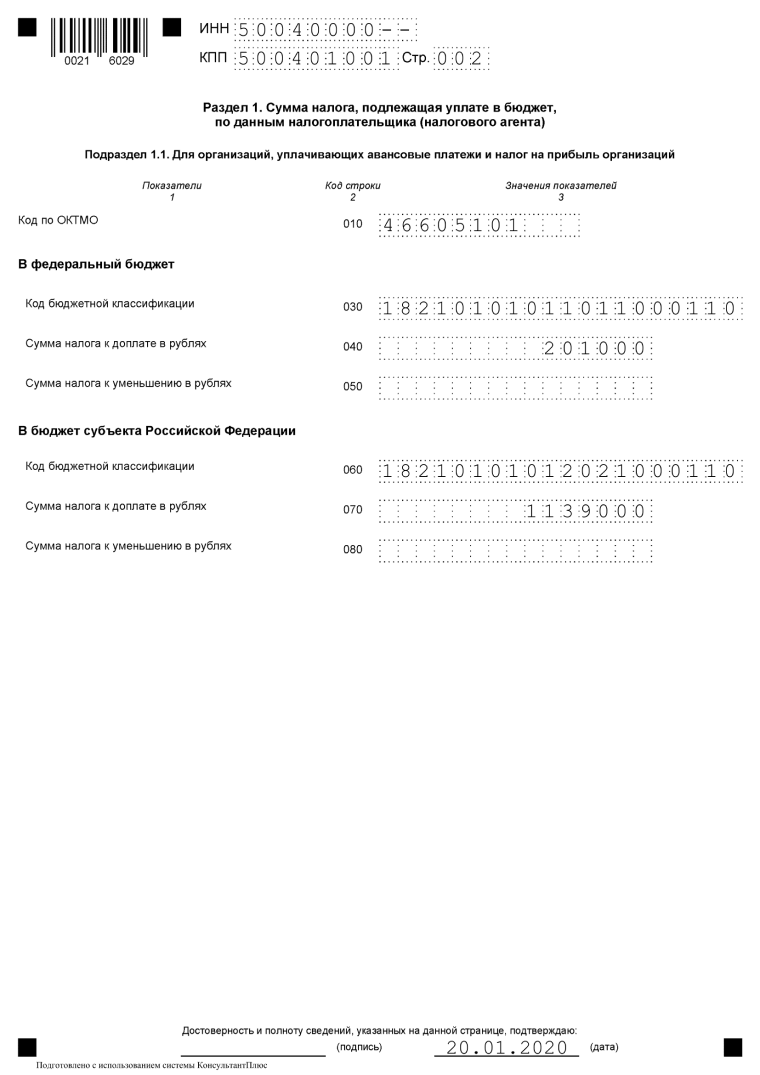

Подраздел 1.1 Раздела 1

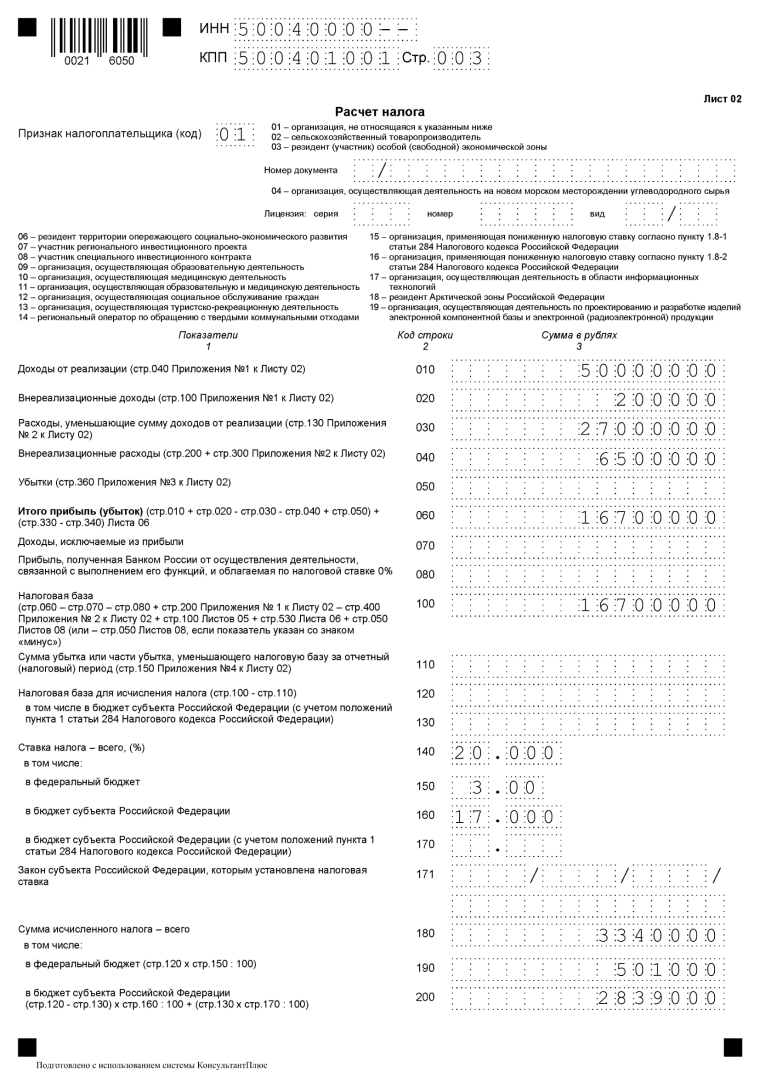

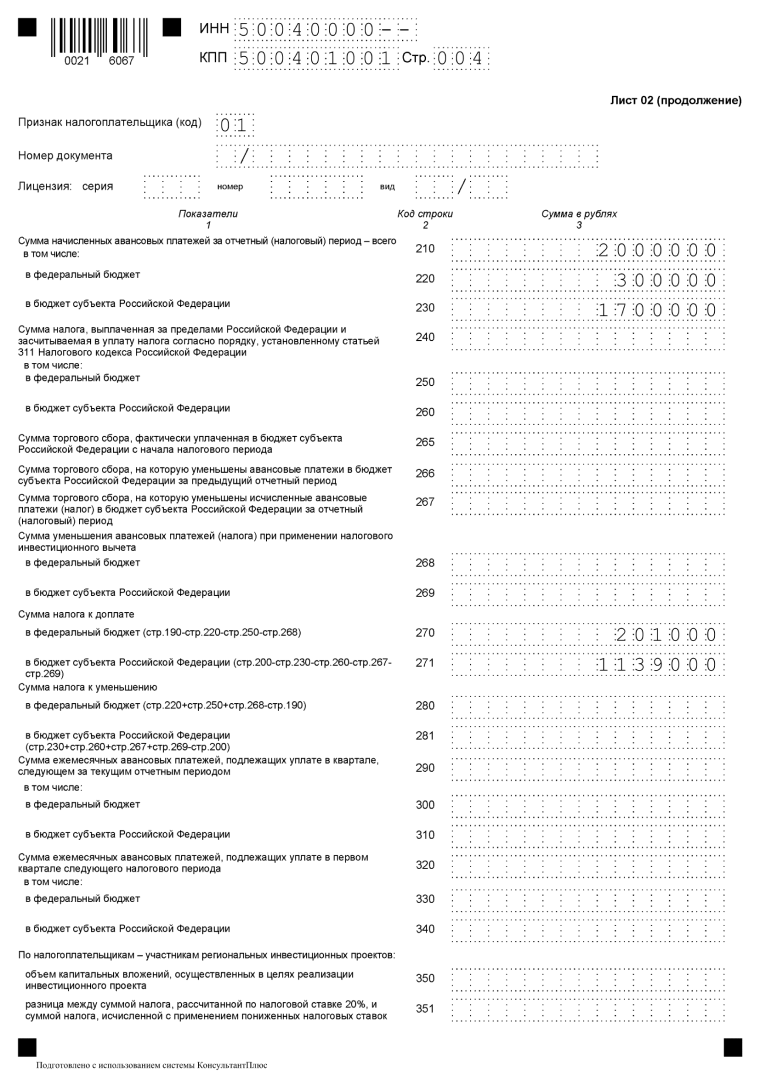

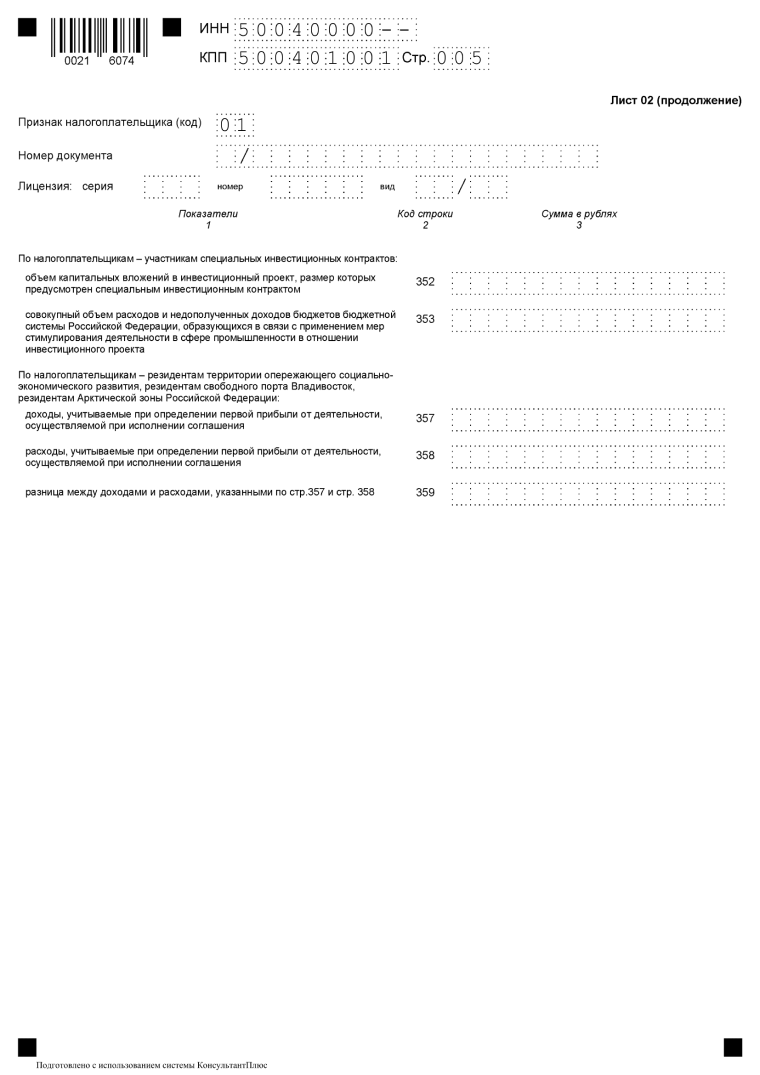

Лист 02

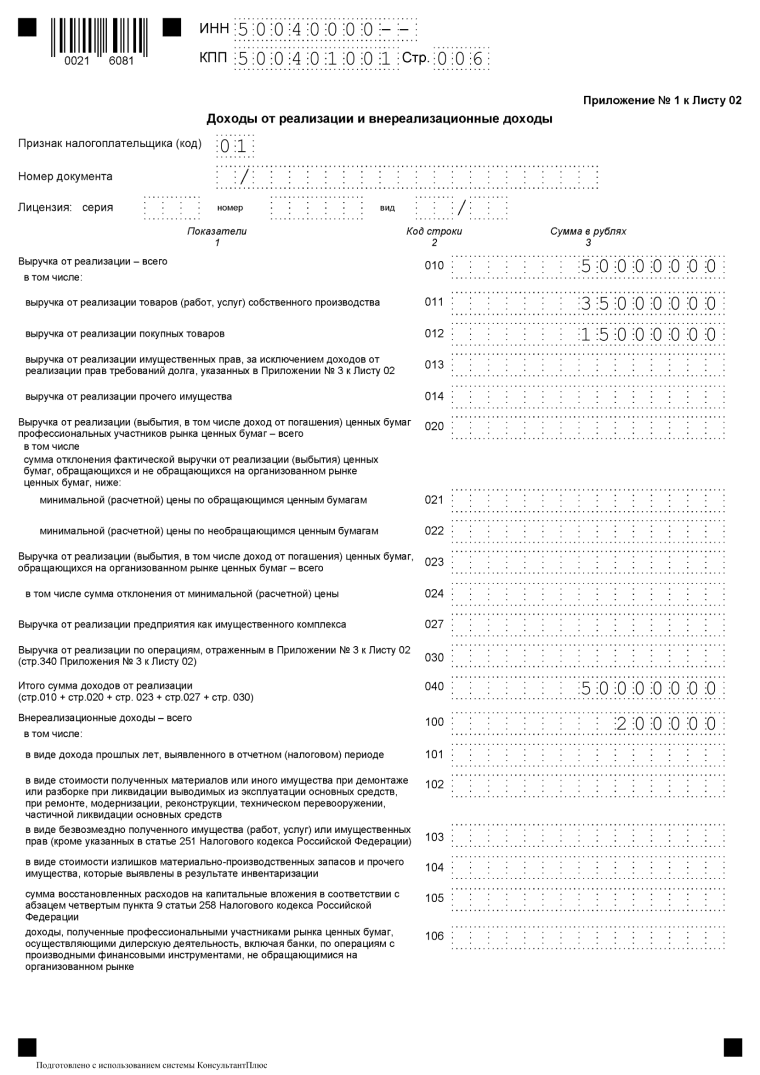

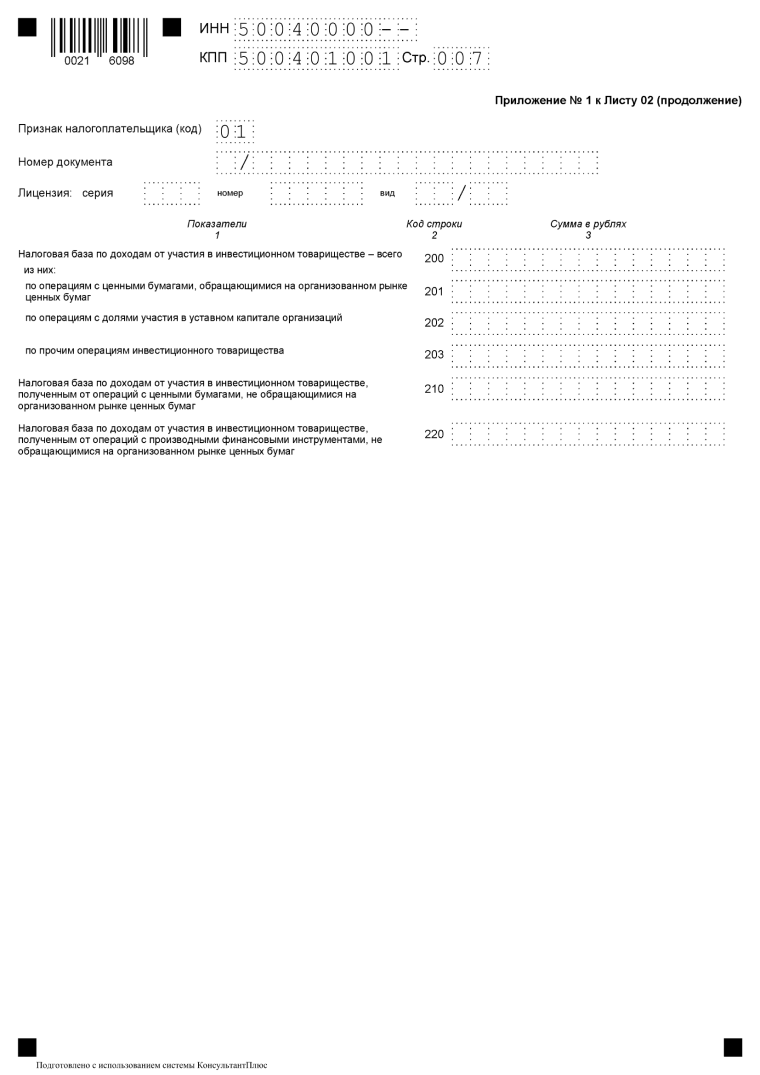

Приложение 1 к Листу 02

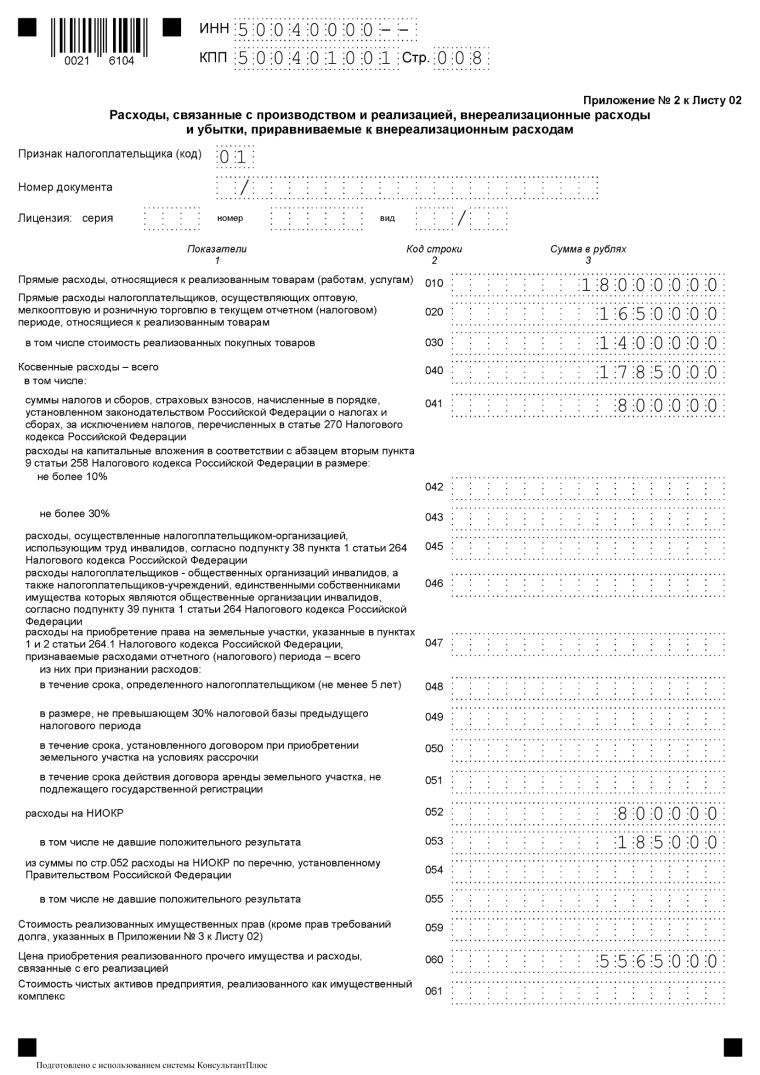

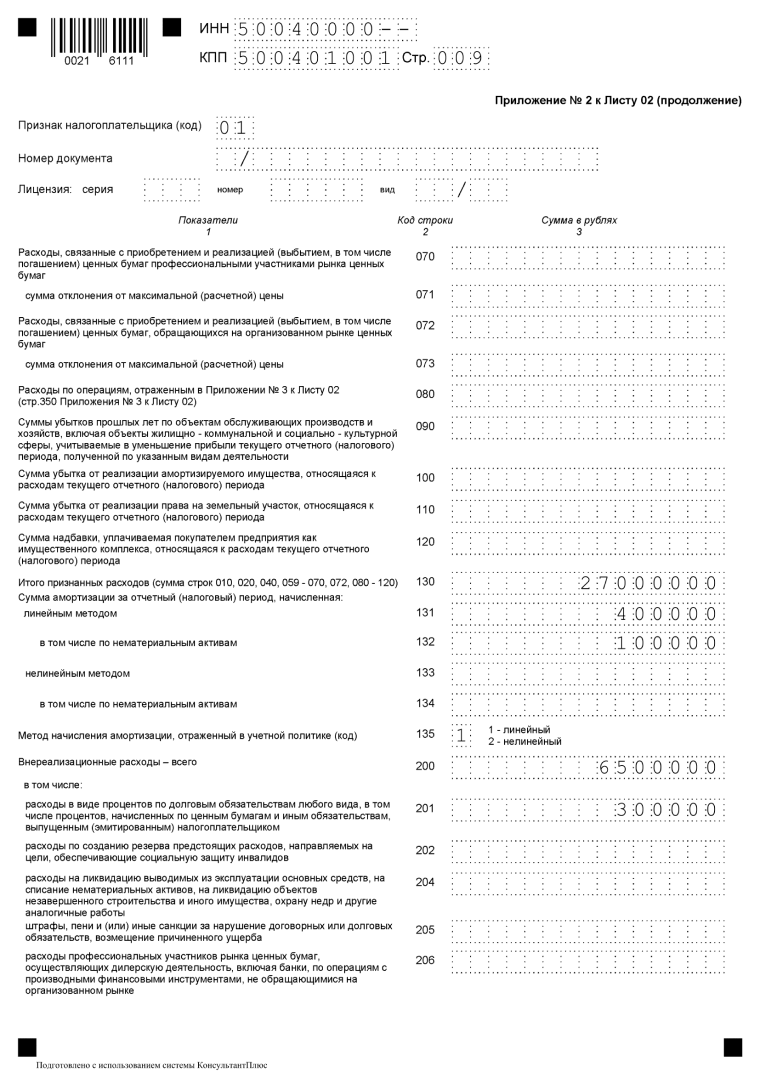

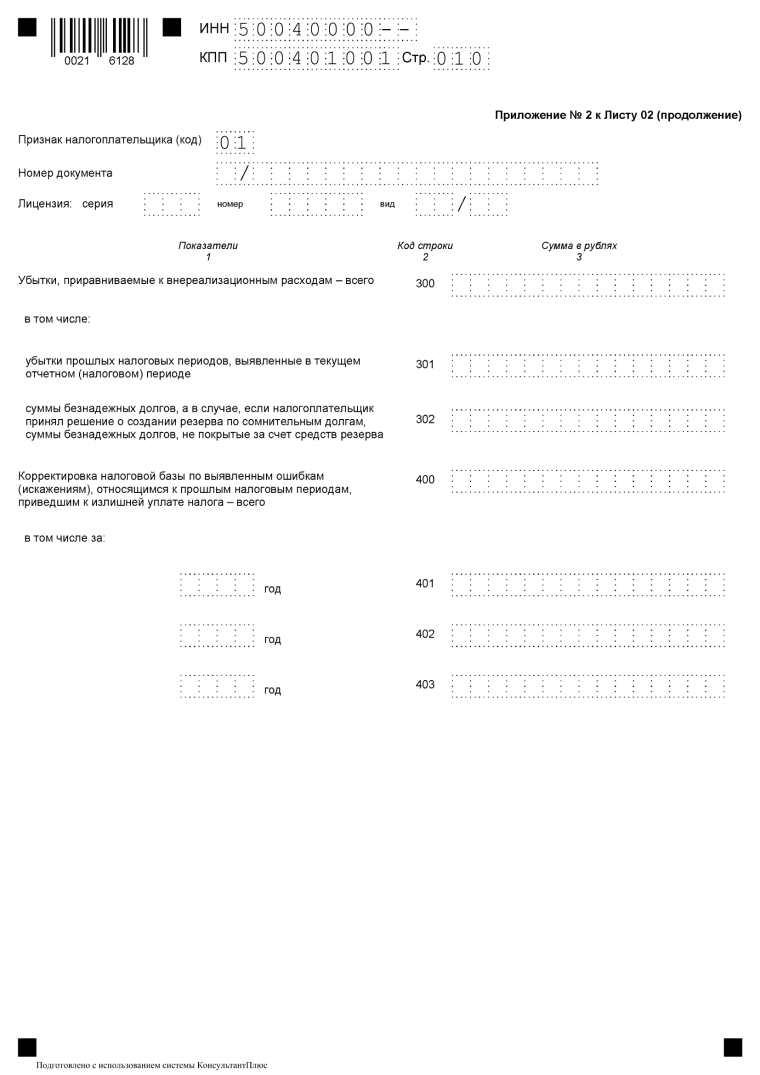

Приложение 2 к Листу 02

Срок сдачи декларации по налогу на прибыль

Налогоплательщики сдают декларации по итогам каждого отчетного и налогового периода.

Отчетными периодами для организаций, уплачивающих квартальные авансы, являются 1 квартал, полугодие и 9 месяцев.

Для организаций, выбравших порядок ежемесячной платы авансов по фактической прибыли, отчетными периодами являются месяц, два месяца, три месяца и так далее до 11 месяцев.

С 2023 года декларации предоставляются в ИФНС не позднее 25 дней с окончания отчетного периода.

Сроки сдачи налоговой декларации по итогам отчетного периода

Таблица № 1. Сроки сдачи декларации в зависимости от способа уплаты авансов

| Отчетный период | Ежеквартальная сдача | Ежемесячная сдача |

|---|---|---|

| 2023 год | 25.03.2024 | |

| Январь | — | 26.02.2024 |

| Февраль | — | 25.03.2024 |

| Март | — | 25.04.2024 |

| I квартал 2024 | 25.04.2024 | — |

| Апрель | — | 27.05.2024 |

| Май | — | 25.06.2024 |

| Июнь | — | 25.07.2024 |

| Полугодие 2024 | 25.07.2024 | — |

| Июль | — | 26.08.2024 |

| Август | — | 25.09.2024 |

| Сентябрь | — | 25.10.2024 |

| 9 месяцев 2024 | 25.10.2024 | — |

| Октябрь | — | 25.11.2024 |

| Ноябрь | — | 25.12.2024 |

| Декабрь | — | — |

| 2024 год | 25.03.2025 | |

Штрафы за несвоевременное представление декларации:

- 1 000 руб. – если не представлена годовая декларация, но налог уплачен вовремя либо несвоевременно представлена «нулевая» декларация;

- 5% от суммы, подлежащей уплате по декларации за каждый месяц просрочки, но не более 30% в целом и не менее 1 000 руб. – если налог не уплачен;

- 200 руб. – если несвоевременно представлена декларация (расчет по налогу) по итогам отчетного периода.

Примечание: декларации по итогам отчетного периода по своей сути являются налоговыми расчетами, в связи с чем ИФНС не вправе штрафовать организацию по статье 119 НК РФ, если не представлен расчет по налогу на прибыль, несмотря на то, что в НК РФ данные расчеты именуются декларацией. Штраф за непредставление расчета взимается исключительно по ст. 126 НК РФ.

Способы сдачи декларации по налогу на прибыль организаций

Организации должны сдавать декларации:

- В ИФНС по месту своего учета.

- В ИФНС по месту учета каждого обособленного подразделения.

Примечание: если организация является крупнейшим налогоплательщиком отчитываться она должна по месту своего учета.

Декларация по налогу на прибыль может быть направлена в налоговый орган тремя способами:

- В бумажном виде (в 2-х экземплярах) лично или через своего представителя. При сдаче один экземпляр отчетности остается в ИФНС, а на втором проставляется отметка о принятии и возвращается. Штамп с указанием даты получения декларации при возникновении спорных ситуаций будет служить подтверждением своевременной сдачи документа;

- По почте ценным письмом с описью вложения. Подтверждением отправки декларации в данном случае будет являться опись вложения (с указанием в ней отправленной декларации) и квитанция с датой отправки;

- В электронной форме по ТКС (через операторов электронного документооборота).

Как заполнить декларацию по налогу на прибыль

Порядок заполнения декларации содержится в приказе, которым утверждена его форма (Приложение № 2).

Основные правила заполнения декларации

- Декларация составляется нарастающим итогом с начала года;

- Данные вносятся в декларацию слева направо начиная с первой ячейки, в случае, если остаются незаполненные клетки, в них необходимо поставить прочерк;

- При заполнении с помощью компьютера числовые показатели выравниваются по правому краю;

- При отсутствии данных в каком-либо поле (строке) в ячейках также ставится прочерк;

- Стоимостные показатели указываются в полных рублях по правилам округления (значение меньше 50 копеек отбрасывается, более 50 копеек округляется до рубля);

- В верхней части декларации указывается ИНН и КПП организации;

- Каждая страница должна содержать порядковый номер, указанный в формате 001, 010 и т.д.;

- При заполнении допускается использовать чернила черного, синего или фиолетового цвета;

- При заполнении нельзя использовать корректирующие и иные средства для исправления ошибок;

- Не допускается сшивание листов и скрепление с помощью степлера, а также двустороння печать документа;

- При заполнении сведения необходимо записывать заглавными печатными буквами;

- При заполнении с помощью компьютера рекомендуется применять шрифт Courier New 16 – 18;

- В обязательном порядке в декларацию (для всех налогоплательщиков) включаются Титульный лист (Лист 01), подраздел 1.1 Раздела 1, Лист 02, Приложения № 1 и № 2 к Листу 02;

- Организации, уплачивающие ежемесячные платежи, заполняют подраздел 1.2 Раздела 1.

Заполнение декларации по налогу на прибыль через специальные сервисы

Налоговую декларацию по налогу на прибыль можно заполнить также с помощью:

- Платных интернет-сервисов;

- Специализированных бухгалтерских компаний.